X5 Retail: кто последний в очереди за акциями?

X5 Retail Group N.V. (далее – «X5», «группа» или «компания») – ведущий игрок на российском рынке розничной торговли продуктами питания, на конец сентября 2022 г. розничная сеть Х5 состояла из 18.9 тыс. магазинов «Пятерочка», 972 магазинов «Перекресток», а также магазинов других форматов (дискаунтеры и гипермаркеты). Общая торговая площадь на указанную дату составила 8 640 тыс. кв. м. Магазины компании присутствуют в семи федеральных округах. Рыночная доля компании, по последним данным, оценивается в 12.6%.

Наша оценка справедливой стоимости компании предполагает потенциал роста котировок к концу 2023 г. на 57% от текущей рыночной цены, и мы рекомендуем ПОКУПАТЬ депозитарные расписки X5 Retail Group N.V.

ЭКОНОМИКА КОМПАНИИ И ОТРАСЛИ

Компания также занимает достаточно сильные позиции в онлайн-сегменте посредством Vprok.ru Perekrestok и отдельного сервиса по экспресс-доставке (GMV за 2021 г. 22 и 31 млрд руб. соответственно).

Х5 характеризуется достаточно сильным операционным профилем. У компании достаточно хороший микс магазинов в структуре по форматам. Большая часть (85% от совокупной торговой площади и 81% от выручки) приходится на формат магазинов «у дома» (под брендом «Пятерочка»), который показывает опережающие результаты по сравнению с другими форматами, в том числе по сопоставимым продажам. В структуре магазинов компании заметную долю занимают супермаркеты, работающие под брендом «Перекресток» (13% от торговой площади и 17% от совокупной выручки), магазины этого формата приносят наибольшую выручку с кв. м торговой площади. Группа также присутствует в сегменте гипермаркетов (бренд «Карусель»), однако в 2019 г. было принято решение начать трансформацию сети «Карусель» (часть гипермаркетов переделывается в супермаркеты большого формата и передается под управление «Перекрестка»). Такое решение было принято из-за сложностей, с которым продолжает сталкиваться формат гипермаркетов и желания Х5 сфокусироваться на развитии более успешных форматов магазинов.

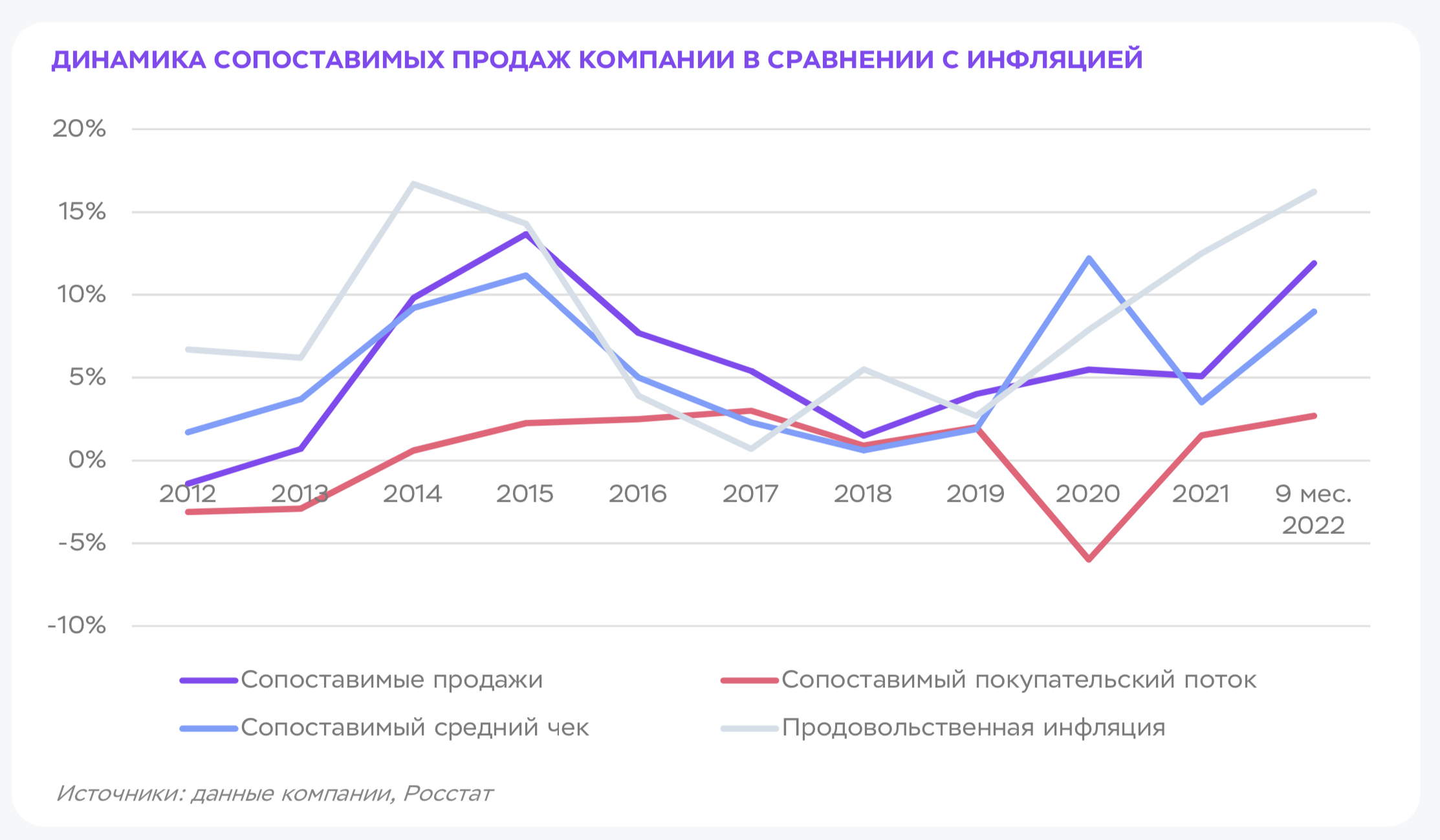

Компания недавно опубликовала достаточно сильные результаты за 9 мес. 2022 г. Так, выручка за период выросла на 19.2% год к году, LFL-продажи увеличились на 11.9%. Из анализа результатов за 1 п/г 2022 г. можно увидеть, что сопоставимые продажи Магнита выросли на 12.6% (без включения магазинов «Дикси»), а показатель у Х5 увеличился на 11.7%. При этом стоит отметить, что Магниту удавалось более успешно наращивать чек в сопоставимых магазинах при околонулевой динамике трафика (-0.5%), тогда как Х5 смогла увеличить покупательский поток на 2% за анализируемый период.

За последние два года в целом только Магниту удалось существенно опередить Х5 по динамике сопоставимых продаж (+7.0% у Магнита в 2021 г. против +5.1% у Х5), что отчасти, на наш взгляд, обусловлено эффектом от успешного редизайна магазинов и обновления ассортимента. В прогнозном периоде мы не ожидаем существенно более высоких показателей Магнита по динамике сопоставимых продаж двух компаний.

Несмотря на то что спрос на продукцию компании характеризуется низкой эластичностью, в 2020–2021 гг., а также по итогам 9 мес. 2022 г. темпы роста сопоставимых продаж компании отставали от продуктовой инфляции в стране, хотя в 2016–2017 и 2019 гг. (при более низких значениях продуктовой инфляции) Х5 удалось показать опережающую динамику по темпам роста сопоставимых продаж.

Компания намерена расширять бизнес: согласно ранее представленным планам, Х5 собирается в ближайшие годы открывать около 1 тыс. магазинов «у дома» ежегодно, а также существенно расширить присутствие в формате дискаунтеров (также 1 тыс. новых магазинов в год). Кроме того, Х5 проводит географическую экспансию и увеличивает свое присутствие в более отдаленных регионах, например на Дальнем Востоке. В октябре ФАС согласовало приобретение контрольных долей в компаниях «Красный Яр» и «Слата».

ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

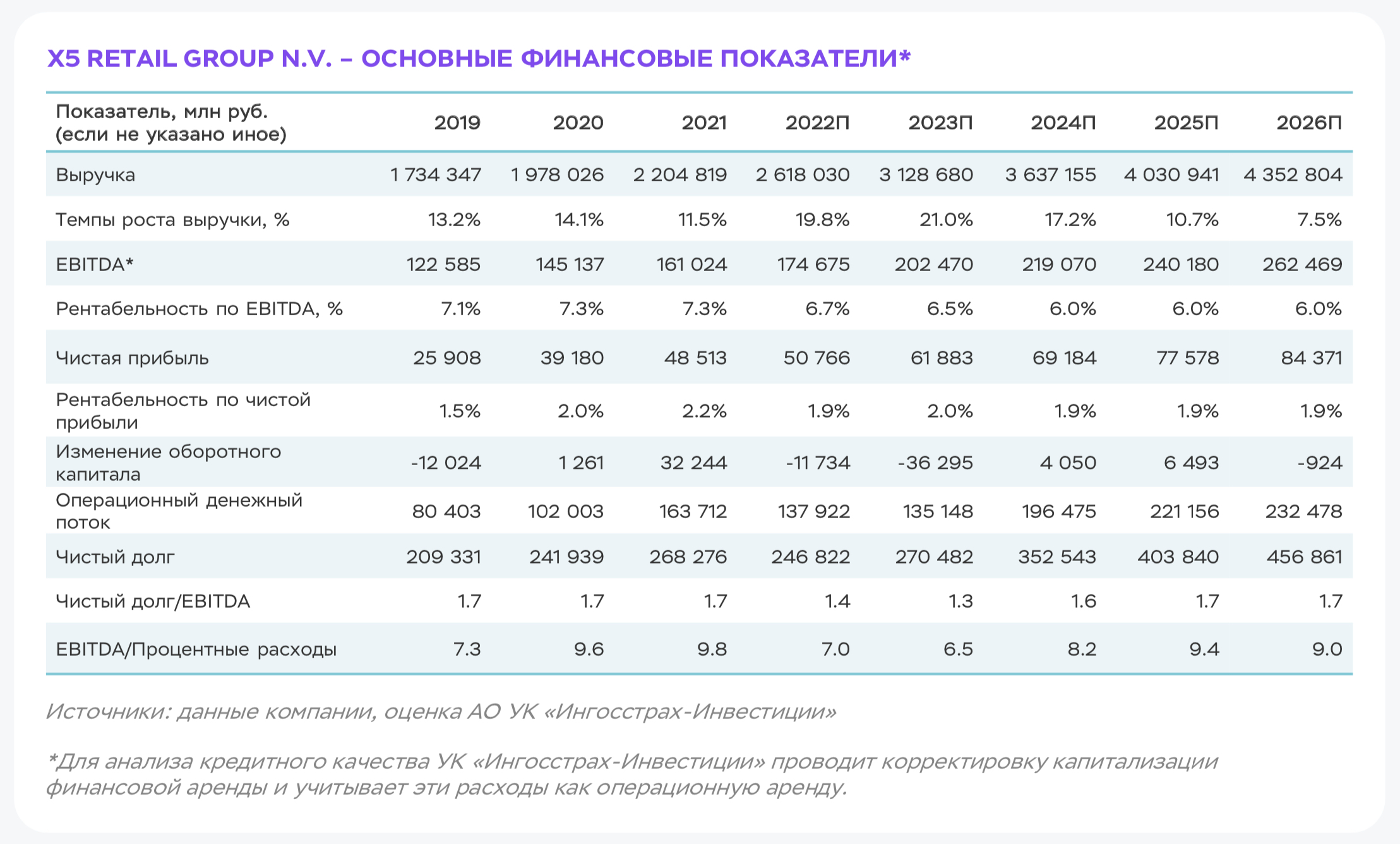

Согласно нашей модели среднегодовые темпы роста выручки компании в ближайшие три года будут находиться на уровне около 19%, при этом значительную часть роста будет обеспечивать динамика сопоставимых продаж (в нашем ключевом макросценарии, который предполагает существенное увеличение инфляции).

В консервативном сценарии по итогам 2022 г. мы ожидаем валовую рентабельность на уровне 24.0%, в последующие годы мы считаем вероятным снижение рентабельности под давлением, вызванным усилением тренда на промоакции в ближайшие годы, а также по мере географической экспансии и увеличения доли дискаунтеров в структуре выручки. Также в ближайшие два года при сценарии высокой инфляции возможно давление на маржинальность группы из-за опережающего роста некоторых статей затрат и увеличения доли SG&A в выручке.

Чистый долг компании по состоянию на конец сентября 2022 г. составил 208.9 млрд руб., что на 85 млрд руб. меньше, чем на конец 2021 г. В связи с некоторыми регуляторными ограничениями мы не ожидаем выплат дивидендов в полном объеме в 2023 г., что положительно скажется на долговой нагрузке – в ближайший год мы допускаем отношение чистого долга к EBITDA на уровне 1.3–1.4х (в 2021 г. оно было на уровне 1.7х).

Показатель покрытия процентов компании довольно высокий (коэффициент EBITDA/Процентные расходы в 2020-2021 гг. был равен 9.6–9.8х), в прогнозном периоде при условии роста общего уровня ставок в экономике в ближайшие годы возможно некоторое ухудшение, однако показатель останется достаточно высоким.

ОЦЕНКА АКЦИЙ КОМПАНИИ

Мы провели оценку справедливой стоимости группы методом дисконтированных денежных потоков (DCF) с использованием разным сценариев – базового и более консервативного (в консервативном сценарии отличаются макропредпосылки, а также предпосылки по рентабельности, темпам открытия новых магазинов и сопоставимых продаж). Требуемая ставка доходности (ставка дисконтирования) в рамках DCF с учетом дополнительной риск-премии за регуляторные риски из-за регистрации в другой юрисдикции и связанных с этим ограничений установлена на уровне 16.8% годовых.

Наша финальная оценка целевой цены получена как средневзвешенное значения по DCF (с учетом двух сценариев). Итоговая целевая цена на конец 2023 г. по акциям компании равна 2 429 ₽.

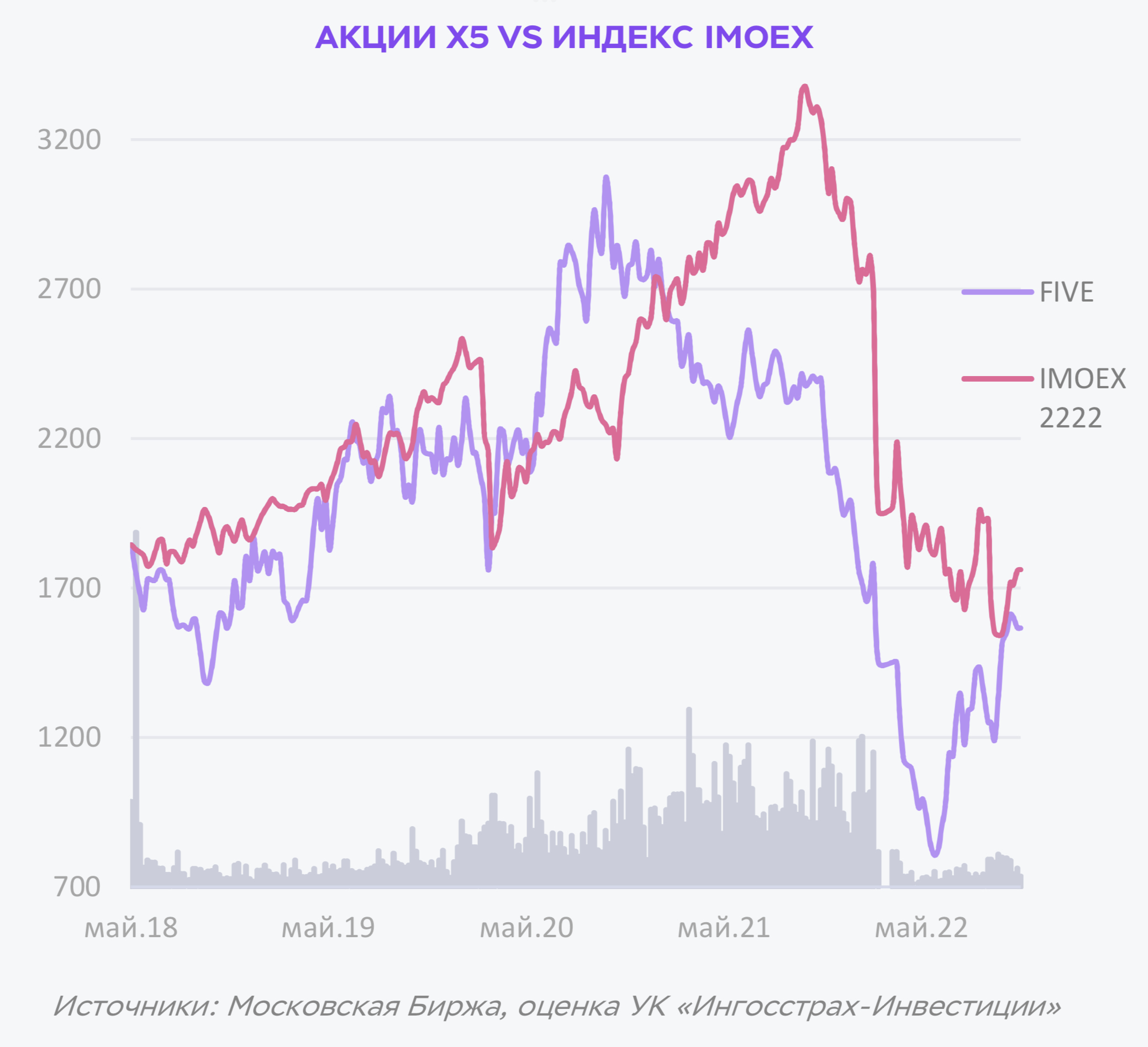

На данный момент X5 торгуется с мультипликатором EV/EBITDA, равным 3.7х, что существенно ниже исторических значений показателя для компании, а также показателей конкурентов (аналогичный мультипликатор для Магнита составляет 4.5х). С 2015 по 2020 гг. депозитарные расписки X5 Retail Group торговались с мультипликатором EV/EBITDA в диапазоне 6–10х.

Существенный дисконт депозитарных расписок на данный момент во многом основывается на рисках, связанных с другой юрисдикцией, и большей неопределенности касательно дивидендных выплат в будущем. Однако при прояснении ситуации возможен опережающий рост бумаги.

ВЫВОД

- Экономика компании и отрасли. Компания характеризуется достаточно высокой географической диверсификацией, сильным брендом, мы также положительно оцениваем структуру магазинов по форматам и достаточно успешную реализацию стратегии.

- Финансовая устойчивость и оценка кредитного качества. Чистый долг компании по состоянию на конец сентября 2022 г. составил 208.9 млрд руб., что на 85 млрд руб. меньше, чем на конец 2021 г. В связи с некоторыми регуляторными ограничениями мы не ожидаем выплат дивидендов в полном объеме в 2023 г., что положительно скажется на долговой нагрузке, в ближайший год мы допускаем отношение чистого долга к EBITDA на уровне 1.3–1.4х (в 2021 г. показатель был равен 1.7х).

- Акционерная структура и корпоративное управление. В структуре собственности наибольшая доля (47.86%) приходится на CTF Holdings S.A., среди ключевых бенефициаров которой Михаил Фридман, 11.43% принадлежит Intertrust Trustees Ltd (Axon Trust), компания имеет достаточно высокую долю акций в свободном обращении (40.60%). В целом корпоративное управление находится на достаточно высоком уровне.

- Наша оценка справедливой стоимости компании предполагает потенциал роста котировок к концу 2023 г. на 57% от текущей рыночной цены, и мы рекомендуем ПОКУПАТЬ депозитарные расписки X5 Retail Group N.V.