Юнайтед Медикал Групп: премиум-медицина на скидках

Драйверы

Европейский медицинский центр (ЕМС, МКПАО ЮМГ) – медицинский холдинг, включающий:

- ЕМЦ - сеть многопрофильных частных клиник премиального уровня, лидер рынка премиальной медицины в России. Ей принадлежит 7 медицинских клиник в Москве, включая гериатрический центр. Дополнительно продает реагенты и медоборудование.

- Семейный доктор - одна из ведущих сетей в Москве и РФ, насчитывает 16 клиник, клинико-диагностическую лабораторию, многопрофильный госпитальный центр и более 10 центров медицинских компетенций различного профиля.

Факторы инвестиционной привлекательности

- Стабильный бизнес премиум класса в столице, ориентированный на платежеспособных клиентов

ЕМС – одна из старейших частных медицинских компаний в России (36 лет работы). Клиники премиум класса в Москве. Имеет свою наработанную базу платежеспособных пациентов: ядро аудитории – это клиенты HNWI. Около 80% пациентов совершают более одного визита в год. При этом, благодаря репутации клиники, оказывающей высокотехнологичную помощь международного уровня, привлекает пациентов с разным уровнем дохода с клинически сложными уникальными случаями, требующими высокотехнологичного лечения, которое может предоставить только ЕМС.

- Комплексный подход к лечению, работа с клинически сложными случаями, доступ к международным методикам диагностики и лечения

ЕМС – первая частная клиника, предложившая пациентам в Москве медицинское обслуживание по западным стандартам. В ЕМС работают ~650 врачей с опытом работы в том числе в Израиле, США, Германии, Франции. Доля иностранных врачей ~10% (по заявлениям Компании).

В клинически сложных случаях могут собирать международные консилиумы по разработке тактики лечения конкретного пациента.

Эксклюзивность услуг усиливается ограниченностью информации об этих услугах: ~72% клиентов приходят в медучреждения ЕМС по рекомендациям. Сама Компания тратит на рекламу всего 0,7% выручки.

- Лидирующие позиции на российском рынке, международная аккредитация и награды

ЕМС занимает 3 место на российском рынке частной медицины и является лидером в сегменте премиум.

По рентабельности и среднему чеку ЕМС демонстрирует лучший результат среди топ-3 российских медицинских компаний.

Имеет международную аккредитацию, то есть может обслуживать иностранных клиентов по зарубежным

страховым программам.

- Стабильный денежный поток

Специфика бизнеса в сфере медицины связана, в том числе, с оформлением договоров медицинского страхования, заключением контрактов на цикл лечения и внесением предоплаты за будущие услуги. В 2024 г. авансы, полученные от пациентов, составили 4% выручки.

В связи с этим, в том числе, Компания может накапливать большие объемы денежных средств (192 млн евро или 18 млрд руб. на 30.06.2025).

Чистый долг Компании (с учетом обязательств по аренде) отрицательный.

Чистая денежная позиция 14 млрд руб. на 30.06.2025. 30% недвижимости в собственности. Погашение текущих кредитов в 2028 г., ставка фиксированная – 11% (в рублях).

- Потенциально высокая доходность следующих дивидендных выплат

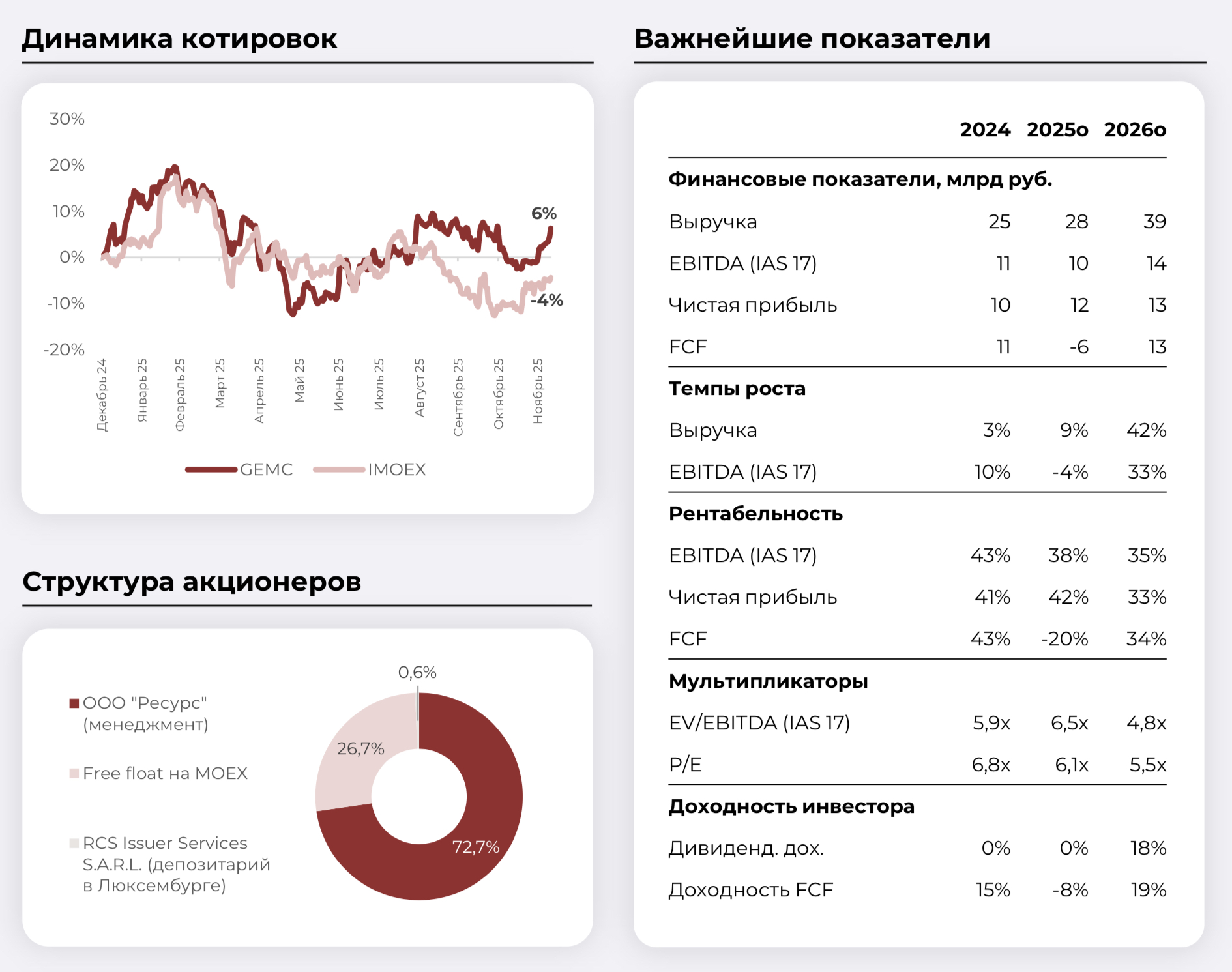

Доля акций в свободном обращении составляет 27% от уставного капитала.

В декабре 2023 г. ЕМС редомицилировалась в российскую юрисдикцию. С 1 февраля 2024 г. акции компании торгуются на Мосбирже, до этого торги проходили в форме ГДР. Стала возможна выплата дивидендов.

Дивидендная политика Компании допускает выплату дивидендами до 100% чистой прибыли по МСФО.

Последний раз Компания распределяла прибыль после IPO по итогам 2020 г. и 1П2021 (10 млрд руб. в 2021 г.). По итогам 2П2021 и 2022 г. решение о выплате дивидендов не принималось. По итогам 2023 г. было принято решение не выплачивать дивиденды.

Компания не обозначает, когда ожидать дивиденды, но заявляет о своем намерении вернуться к выплатам «сразу после нормализации ситуации на финансовых рынках».

Мы ожидаем, что Компания может выплатить дивиденды после января 2026 г. – к этому сроку главный акционер ЕМС ООО «Ресурс» (текущая доля владения 72,72%) будет непрерывно более 365 дней владеть >50% акций ЕМС, что, согласно пп. 1 п. 3 ст. 284 НК РФ, позволит ООО «Ресурс» не платить налог на полученные дивиденды.

По состоянию на 30.06.2025 Компания располагала денежными средствами в размере 18 млрд руб. Предполагаем, что «кубышка» потрачена на покупку 75% долей в сети клиник «Семейный доктор».

Однако вероятность, что Компания вернется к распределению дивидендов, сохраняется. Мы предполагаем, что Компания может распределять дивидендами до 100% чистой прибыли. При расчете базы под будущие дивиденды учитываем 75% прибыли клиник «Семейный доктор».

Сравнение с аналогами

В сравнении с Мать и дитя и другими немедицинскими публичными компаниями потребительского сектора видим потенциал для роста цены акций ЕМС.

Считаем, что высокий дивидендный потенциал является катализатором роста стоимости акций ЕМС.

Денежные потоки для целей оценки

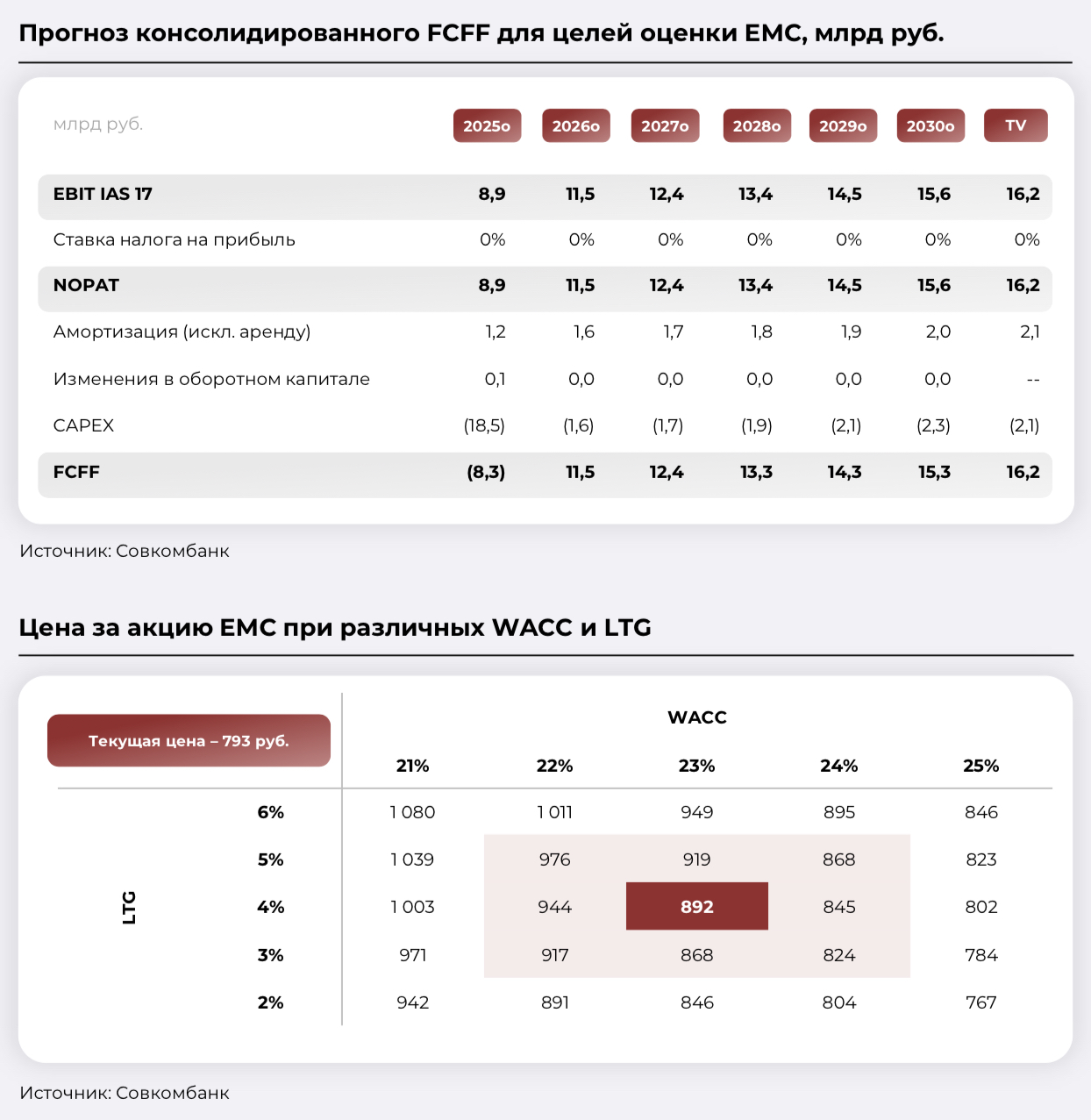

Ниже представлен наш прогноз показателя FCFF, используемого аналитическим сообществом для оценки компании методом DCF.

Мы не даем точную оценку компании в рамках данного метода, так как считаем, что показатели WACC и LTG являются довольно субъективными.

Однако мы приводим оценочный диапазон целевой цены на 12М в рамках данной методологии при различных значениях WACC и LTG.

Риски

- Сокращение потока пациентов и ограниченный потенциал роста выручки

- Снижение доходов при укреплении рубля

- Репутационный риск

- Отмена льготы по налогу на прибыль