Юнипро - опасно, но доходно?

Драйверы

Обновление от 26.02.2024: целевая цена ПОНИЖЕНА

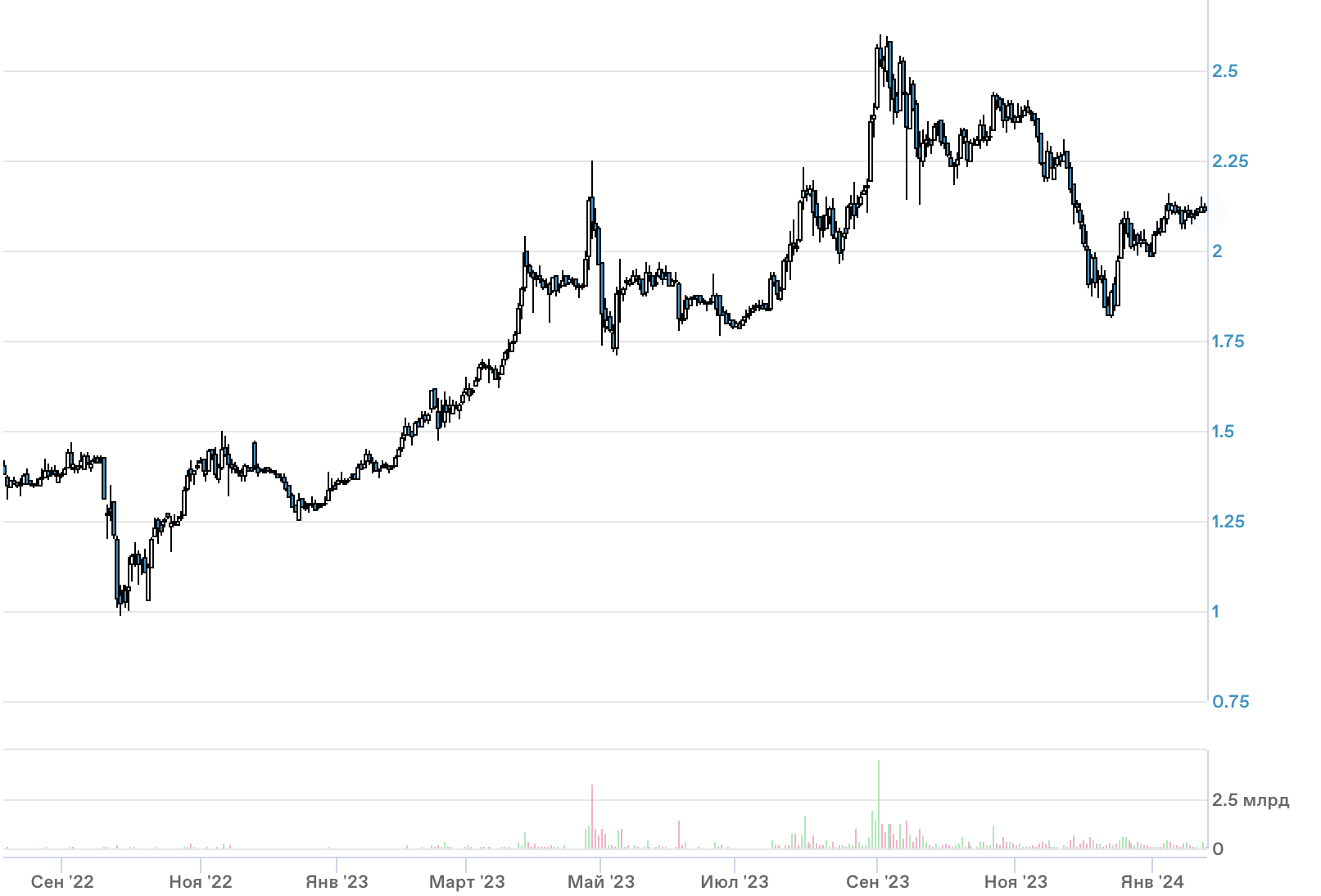

Акции Юнипро в четверг росли сравнительно активно, но по итогам прошлой недели снизились на 7%.

Чистая прибыль ПАО «Юнипро» по МСФО в 2023 г. выросла на 3,6% по сравнению с 2022 г., до 22,04 млрд руб., говорится в отчете компании, опубликованном в понедельник. Данные в целом соответствовали нашим прогнозам. Выручка составила 118,63 млрд руб. повысившись на 12,1%. EBITDA прибавила 5,7%, до 44,25 млрд руб. Данные оказались незначительно ниже наших оценок.

Однако, в том числе, учитывая, что мы не закладываем в прогнозы выплату компанией дивидендов по итогам 2023 и 2024 гг. – что соответствует рыночному консенсусу – данная статистика не окажет значимого влияния на наши расчетные значения справедливой стоимости компании.

Более значимым эффектом, в данном случае, обладает, по нашему мнению, информация 7 февраля о том, что власти Германии обсуждают национализацию нефтеперерабатывающих активов Роснефти, которые в сентябре 2022 года уже были взяты под контроль. Менеджмент Роснефти, как известно, сейчас в рамках президентского Указа осуществляет внешнее управление Юнипро и новый раунд обострения санкционного противостояния, с учетом ситуации, обозначенной выше – при реализации такого сценария, не исключено, полагаем, может привести к повышению рисков для сегодняшних мажоритарных и опосредованно миноритарных акционеров Юнипро.

Мы повысили оценку рисков инвестиций в бумаги энергетической компании с 45% до 50% что является близким к максимальному для бумаг в нашем покрытии уровнем.

Оценка справедливой стоимости обыкновенной акции Юнипро снижена до 2,6865 руб, что предполагает 23%-ный потенциал роста и, по-прежнему, рекомендацию «покупать».

Исходная идея:

ПАО «Юнипро» в 2023 г. увеличило производство электроэнергии на 4,8% по сравнению с 2022 г., до 56,55 млрд кВт.ч. Отпуск тепловой энергии снизился на 1,18%, до 1,93 млн Гкал.

За 9 месяцев 2023 года станции ПАО «Юнипро» увеличили производство электроэнергии на 4,1% г/г, до 41,4 млрд. кВт.ч.. При этом, производство тепловой энергии в январе-сентябре 2023 года в сравнении с аналогичным периодом 2022 года уменьшилось на 1,0% в связи с погодными условиями и составило 1233,4 тыс. Гкал.

Мы незначительно, с 2,93 руб./ао до 2,94 руб./ао повысили среднесрочную оценку справедливой стоимости компании составляет, она предполагает 39% -ный потенциал роста и рекомендацию «покупать». Оценка по-прежнему учитывает близкий к максимальном для бумаг в нашем покрытии 45% - ный дисконт – поправку на риски.

Драйверы позитивной динамики финансовых показателей эмитента - рост тарифов на передачу электроэнергии РСВ и увеличение выработки электроэнергии.

Ожидаем, в рамках наших прогнозов, с учетом практики последних лет, сохранения тенденции изменения тарифов отраслевых компаний в соответствие с изменение инфляции и активизации, при необходимости, отраслевой поддержки властями.

Потенциальный конфликт между российским властями и Роснефтью с одной стороны и управляющей активами Юнипро немецкой компанией Uniper с другой чреват для инвесторов как потенциальным ростом юридических издержек, так и неопределенностью в отношении будущей структуры собственников и активов компании.

Компания подпадает под анонсированные Минфином критерии для выплат дивидендов (активные инвестиции в экономику РФ, наличие финансовых ресурсов) однако, отсутствие в 2023 г. информации о контактах между Роснефтью и Uniper, которая свидетельствовала бы о подготовке к дивидендным выплатам не позволяет, по нашему мнению, закладывать данный благоприятный сценарий в оценки компании.