За ВТБ!

Драйверы

Обновление от 13.05.2024: целевая цена ПОНИЖЕНА

Ключевые моменты

- I квартал 2024 г. МСФО — высокие рентабельность (22,1%) и прибыль (122,4 млрд руб.).

- Стратегия на 2024–2026 гг. — в фокусе розница и развитие технологий.

- Дивиденды — капитал в приоритете, щедрые выплаты в будущем.

Подтверждаем торговую идею «Лонг ВТБ», которая, по нашей оценке, должна принести 10% к концу июня. Стоимость акций пока не показала ожидаемого ререйтинга, снизившись на 5,4% с открытия идеи 14 февраля, несмотря на высокие рентабельность и прибыль. Ожидаем роста котировок с текущих уровней на фоне ожиданий сильных финансовых показателей.

Главное

- Есть три причины покупать:

Во-первых, I квартал 2024 г. МСФО — высокие рентабельность (22,1%) и прибыль (122,4 млрд руб.).

Во-вторых, стратегия на 2024–2026 гг. — в фокусе розница и развитие технологий.

В-третьих, дивиденды — капитал в приоритете, щедрые выплаты в будущем.

- Оценка: P/E 2023п 1,5х P/BV 2023п 0,3x — привлекательный уровень.

- Доходность: 10% к концу июня 2024 г.

- Катализаторы: финансовые результаты по МСФО.

- Риски: макроэкономика и геополитическая ситуация.

- ВТБ находится под санкциями, что несет средние риски для бизнес-модели банка.

Результаты за I квартале 2024 г. по МСФО — сильные рентабельность и прибыль. Чистая прибыль ВТБ в I квартале составила 122,4 млрд руб. — снизилась на 17% год к году (г/г) и выросла на 117% квартал к кварталу (к/к). Это на 15% выше наших ожиданий с высокой рентабельностью 22,1%.

Поддержку оказали прочие операционные доходы в размере 64,4 млрд руб. Снижение прибыли г/г вызвано разовыми факторами I квартала 2023 г., а именно: нерегулярная прибыль от операций с иностранной валютой и разовый эффект от приобретения РНКБ. Банк также поставил прогнозы прибыли на пересмотр с потенциальным повышением при текущем прогнозе 435 млрд руб.

Исходная идея:

Подтверждаем торговую идею «Лонг ВТБ», которая, по нашей оценке, должна принести 15% к концу мая. Акции показали рост на 2,7% с прошлого подтверждения. Высокие цели стратегии на 2024–2026 гг. и рекордные результаты за 2023 г. смогут заинтересовать инвесторов, учитывая привлекательную оценку сейчас и возможность возврата к щедрым дивидендам в будущем.

Главное

- Есть три причины покупать бумаги.

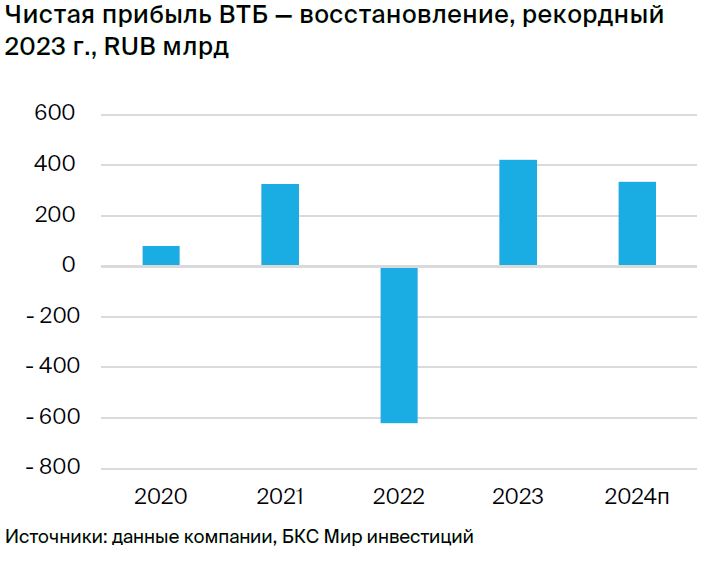

Во-первых, рекордная чистая прибыль за 2023 г. по МСФО — 432 млрд руб., 22% ROE.

Во-вторых, в стратегии на 2024–2026 гг. в фокусе находятся розница и развитие технологий.

В-третьих, дивиденды — капитал в приоритете, ожидаются щедрые выплаты в будущем.

- Оценка: P/E 2023п 1,5х, P/BV 2023п 0,4x — привлекательный уровень.

- Доходность: 15% к концу мая 2024 г.

- Катализаторы: результаты за I квартал 2024 г. по МСФО.

- Риски: макроэкономика и геополитическая ситуация.

- ВТБ находится под санкциями, что несет средние риски для бизнес-модели банка.

В деталях

Рекордный год — прибыль достигла 432 млрд руб. За 2023 г. ВТБ получил рекордные 432 млрд руб. чистой прибыли с высокой рентабельностью капитала 22%. Чистая процентная маржа осталась на хорошем уровне — 3,1%. Комиссионный доход составил 217 млрд руб.

Несмотря на волатильность, стоимость риска достигла 0,9%, что лучше прогноза банка на 2023 г. в 1%. Операционные расходы составили 400 млрд руб. Коэффициент Расходы/Доходы равен 36%, это лучше ожиданий менеджмента менее 40%. Результаты за 2023 г. получили поддержку благодаря ряду разовых факторов, прочие операционные доходы составили 127 млрд руб.

Финансовые цели на 2024–2026 гг. — сильная прибыль, рентабельность выше исторических значений. В стратегии на 2024–2026 гг. менеджмент закладывает в финансовую модель рост чистой прибыли до 650 млрд руб. к 2026 г. с рентабельностью 20% и умеренной стоимостью риска порядка 1%.

Также ВТБ ожидает повышения маржи к 2026 г. на фоне смягчения денежно-кредитной политики и улучшения операционной эффективности с увеличением инвестиций в 2024 г. Стратегия роста в розничном бизнесе также потребует инвестиций и повышения комиссионных расходов в 2024 г. Прогнозы ВТБ, предусматривающие повышение чистых комиссионных доходов на 15% в 2025 г. и на 20% в 2026 г., нивелирует повышение издержек.

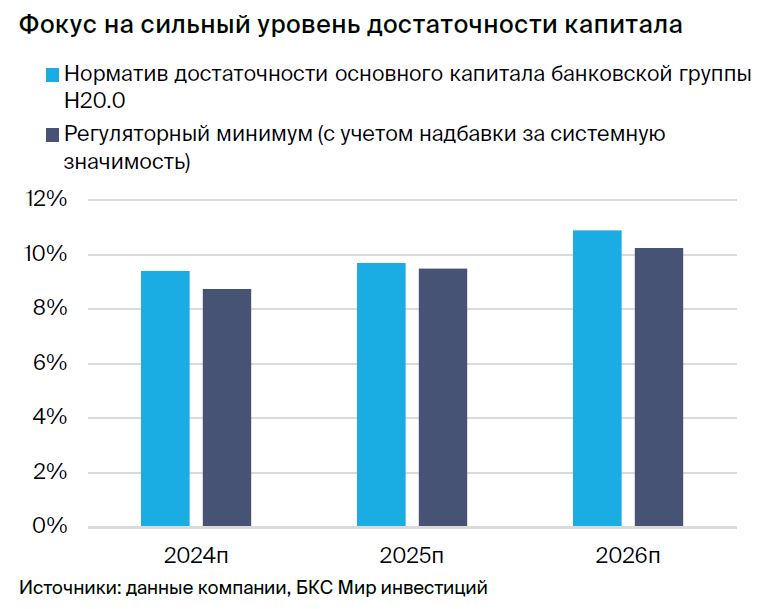

Возврат к дивидендам по итогам 2025 г. Банк планирует укрепить позиции по капиталу: направлять прибыль в капитал в ближайшие 3 года и достигнуть к 2026 г. норматива Н20.0 в размере 10,9%. ВТБ учитывает ужесточение регуляторных требований с минимальным Н20.0 на уровне 9,5% к 2026 г. и 11,5% к 2028 г. против 8,0% в 2023 г.

Укрепление капитальной базы позволит увеличить запас капитала относительно регуляторных минимумов и вернуться к выплате дивидендов. По модели банка, размер выплат по итогам 2025 г. может составить 80 млрд руб. Глава ВТБ Андрей Костин заявил, что банк может вернуться к дивидендам и раньше, если результаты превысят текущий план.

Оценка: привлекательные уровни. Акции ВТБ торгуются с мультипликатором 1,5х по P/E 2023п, что на 67% ниже среднеисторических значений — привлекательно. Учитывая сильные финансовые перспективы, подтверждаем торговую идею «Лонг ВТБ», которая может принести 15% к концу мая.