ВТБ - Вылечит Твою Боль (#2)

Обновление от 20.04.2021: инвестиционная идея и целевая цена ПОДТВЕРЖДЕНЫ

Чистая прибыль ВТБ в первом квартале составила 85,1 млрд рублей (ROE 19,2%), увеличившись более чем в 2 раза год-к-году.

Финансовые результаты ВТБ за 1-й квартал выглядят достаточно сильными. Банк продемонстрировал существенный рост чистых процентных и комиссионных доходов, а его чистая прибыль подскочила более чем в два раза, восстановившись с низкой базы аналогичного периода 2020 г. благодаря нормализованному уровню отчислений в резервы и строгому контролю над операционными расходами.

Ранее ВТБ уже публиковал позитивные отчеты по МСФО за январь и февраль, и хорошие результаты за 1-й квартал в целом не стали большим сюрпризом для рынка. При этом тот факт, что руководство ВТБ подтвердило прогноз по прибыли за весь 2021 г. в диапазоне 250-270 млрд руб., и даже склоняется скорее к верхней границе диапазона, на наш взгляд, будет поддерживать акции банка в среднесрочной перспективе.

В настоящее время наша оценка справедливой стоимости акции ВТБ на горизонте 12 месяцев составляет 0,0485 руб. Мы планируем скорректировать оценку после того, как банк 30 апреля опубликует полную версию отчетности за 1-й квартал.

Исходная идея:

ВТБ является крупной российской финансовой группой, включающей в себя более 20 компаний в области банковских услуг, инвестбанкинга, страхования и лизинга. Занимает второе место по величине активов и кредитованию среди банков РФ.

Мы рекомендуем "Покупать" акции ВТБ с целевой ценой на горизонте 12 мес. на уровне 0,0485 руб., что предполагает потенциал роста 28,4%.

- ВТБ в 2020 г. продемонстрировал неплохие результаты по основным направлениям деятельности, хотя обесценение нефинансовых активов и необходимость создания значительных резервов под обесценение кредитного портфеля привели к падению прибыли.

- Руководство банка с оптимизмом смотрит на перспективы 2021 г. и ожидает кратного восстановления показателей прибыли.

- ВТБ планирует направить на дивиденды за 2020 г. 50% прибыли. Однако такой коэффициент дивидендных выплат вряд ли сохранится в предстоящие годы из-за невысоких показателей достаточности капитала.

- Проблемой ВТБ является сложная структура акционерного капитала, что снижает привлекательность обыкновенных акций.

- ВТБ заметно недооценен по мультипликаторам по сравнению с банками РФ и EM.

Выплаты акционерам

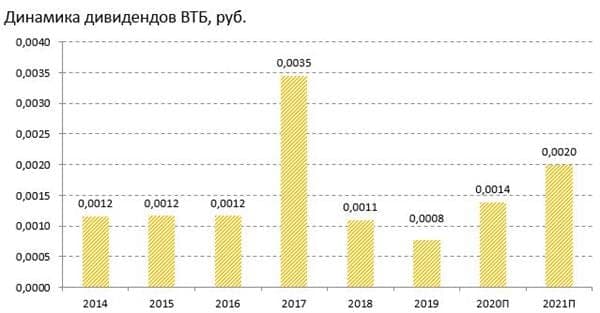

Стратегия ВТБ предусматривает дивидендные выплаты в размере 50% от чистой прибыли по МСФО. Между тем по итогам 2019 и 2020 гг. банк отходил от этой политики, ссылаясь на проблемы с уровнем капитала. В частности, по итогам 2019 г. на дивиденды было направлено лишь 10% годовой прибыли.

Руководство ВТБ заявило, что будет рекомендовать Наблюдательному совету утвердить дивиденды за 2020 г. в размере 50% от чистой прибыли. Таким образом, по итогам работы в прошлом году банк может направить на дивидендные выплаты почти 37,65 млрд руб. на все типы акций (против 20,12 млрд руб. по итогам 2019 г.). В результате, по нашим оценкам, размер дивиденда может составить 0,0014 руб. на обыкновенную акцию (рост на 80% к показателю за 2019 г.), что соответствует дивидендной доходности на уровне 3,7%.

Что же касается будущих дивидендных выплат, то ситуация здесь весьма неопределенная. Руководство ВТБ заявило, что в предстоящие годы хотело бы продолжать направлять на дивидендные выплаты 50% от ожидаемой существенно более высокой прибыли банка, однако ситуация с невысокими коэффициентами достаточности капитала может помешать это сделать. Тем не менее намерение менеджмента выплачивать как можно больше средств акционерам можно только приветствовать.

Оценка

Мы оценили ВТБ сравнительным методом, взяв в качестве компаний-аналогов банки развивающихся стран. Наша оценка определяется как среднее арифметическое оценок по мультипликатору P/E 2021П и дивидендной доходности. Кроме того, чтобы учесть существенно меньший размер ВТБ по отношению к аналогам и страновые риски РФ, к полученной оценке мы применили дисконт в размере 30%.

Наша оценка справедливой стоимости ВТБ на горизонте 12 мес. составляет 628,1 млрд руб., или 0,0485 руб. на обыкновенную акцию. Потенциал роста равен 28,4%, рекомендация - "Покупать".

Отметим также, что консенсус Bloomberg по справедливой стоимости обыкновенных акций в настоящее время равен 0,0464 руб., обобщенная рекомендация - "Держать". В том числе оценка целевой цены акций ВТБ аналитиками "Альфа-Банка" составляет 0,04 руб. (рекомендация - "На уровне рынка"), "Атона" - 0,052 руб. ("Выше рынка"), BCS - 0,046 руб. ("Держать"), HSBC - 0,037 руб. ("Держать"), Renaissance Capital - 0,046 руб. ("Держать").

Техническая картина

С точки зрения технического анализа на дневном графике акции ВТБ вышли наверх из треугольника. Ожидаем продолжения подъема с ближайшей целью на отметке 0,04 руб.