Anheuser-Busch InBev: повышаем градус

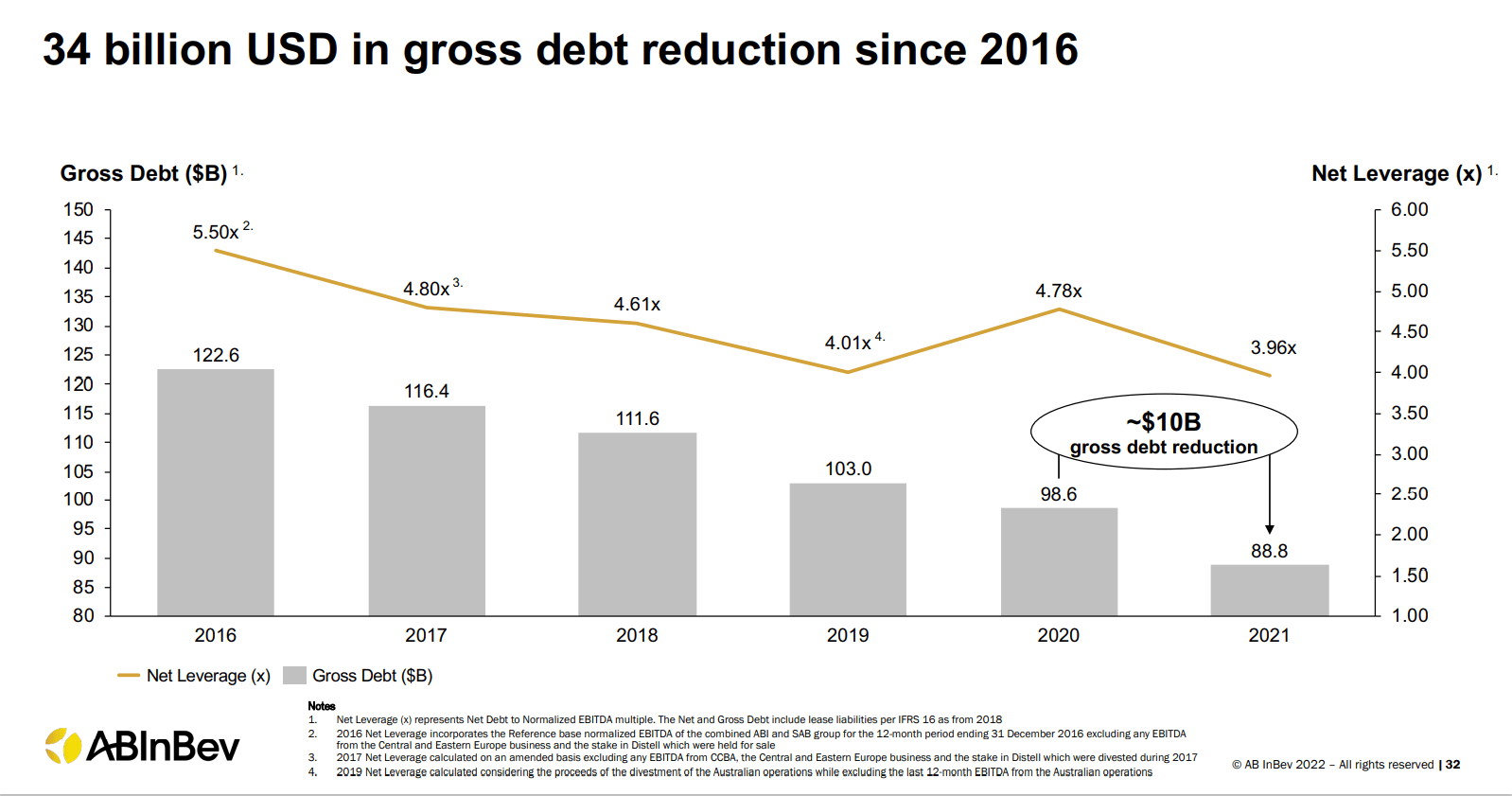

Anheuser-Busch InBev (NYSE: BUD) с большим отрывом является крупнейшей пивоваренной компанией в мире. С недавним присоединением Grupo Modelo, Oriental Brewery и SABMiller компания, по некоторым оценкам, в настоящее время контролирует почти 1/3 мирового рынка пива. Но компания взяла на себя действительно очень большую долговую нагрузку для финансирования приобретения SABMiller в 2016 году. После закрытия сделки долговая нагрузка AB InBev составляла почти 123 миллиарда долларов.

Долг

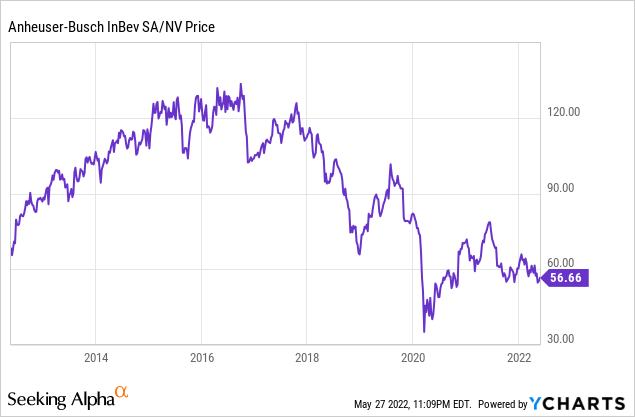

Сделка с SAB Miller сначала рассматривалась положительно, но стала неким «якорем», привязанным к компании, что могут подтвердить многие разочарованные акционеры. Акции продемонстрировали печальную динамику во время одного из самых успешных бычьих рынков в истории с момента закрытия 2016 года.

Похоже, что компания стала «жертвой» самонадеянных целей синергии при слиянии, неблагоприятных колебаний валютных курсов и «вишенки на торте» — пандемии COVID-19.

Эта тройная комбинация плохих новостей разочаровала акционеров, что справедливо, однако компания, похоже, может быть готова объявить о частичной победе над этой долговой нагрузкой.

В последние годы AB InBev добилась значительного прогресса в сокращении огромного долгового бремени, которое взяла на себя во время сделки с SABMiller, и только в 2021 году был погашен долг почти на 10 миллиардов долларов. Несомненно, компания «понимает», что цена акций вряд ли значительно вырастет, если коэффициент левериджа не достигнет более исторических уровней 2,5-3x.

Хорошей новостью для акционеров является то, что крупномасштабные блокировки из-за COVID, за исключением Китая, похоже, остались в прошлом, а спортивный календарь, основной драйвер продаж, похоже, настроен на первый нормальный сезон с 2019 года.

В 2022 году компания должна работать в гораздо более благоприятной среде, чем в предыдущие два года, что приведет к улучшению результатов бизнеса и, следовательно, к большей способности снижать долю заемных средств еще более быстрыми темпами. Компания опубликовала прогноз роста EBITDA на 2022 финансовый год на уровне 4-8% в первом квартале.

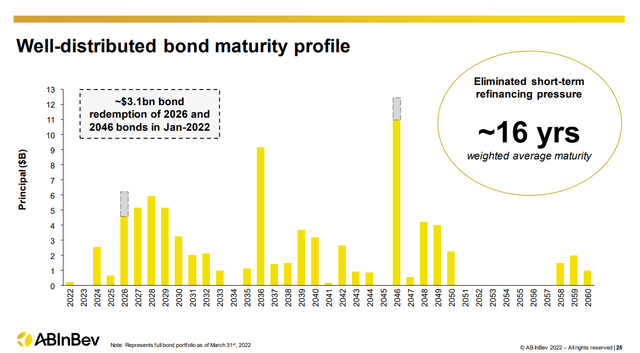

В последние годы AB InBev была весьма активна как в погашении, так и в увеличении сроков погашения облигаций, что привело к очень управляемому профилю без больших сроков погашения до 2026 года. Компания также имеет среднюю процентную ставку 4% и стабильный рейтинг BBB в Fitch и рейтинг Baa1 агентства Moody's.

AB InBev произвела почти 18 миллиардов долларов EBITDA и 9,3 миллиарда долларов свободного денежного потока в течение 2021 года. Мы ожидаем, что компания ускорит усилия по сокращению доли заемных средств в 2022 году.

Ценовое преимущество AB InBev в отрасли можно классифицировать только как доминирующее. Пиво действительно является масштабируемым бизнесом, где дистрибуция, сырье и реклама имеют значительные рычаги, применяемые в большем размере и масштабах.

Теперь, когда AB InBev контролирует примерно 1/3 мирового рынка и почти вдвое превышает размер ближайшего конкурента Heineken NV, компания устанавливает стандарт прибыльности в отрасли.

Это существенное преимущество в стоимости и сбыте носит долговременный и оправданный характер, что позволяет AB InBev экспериментировать с новыми категориями, такими как сельтерская вода, ароматизированные напитки и безалкогольные бренды, на уровне, недосягаемом для ее конкурентов, тем самым усиливая свое доминирование по мере развития рынков.

В дополнение к ценовым преимуществам, которыми пользуется компания - она удерживает доминирование почти на уровне монополии на быстрорастущих рынках, таких как Латинская Америка и Африка, где объемы постоянно растут выше рыночных темпов, поскольку все больше и больше населения достигает статуса со средним уровнем дохода.

Согласно Rice Almanac, AB InBev ежегодно закупает около 8% всего урожая риса, производимого в США. Кроме того, компания закупает почти 90% ячменного солода, производимого в Южной Африке , и владеет 100% местных запасов хмеля в стране. Такой уровень контроля над рынком дает компании огромные рычаги воздействия на фермеров и цены, уплачиваемые за урожай.

Этот рычаг, хотя и не может смягчить все проблемы инфляционной среды, дает компании явное преимущество буквально перед всеми другими конкурентами в отрасли, что делает весьма вероятным дальнейший рост преимущества компании в течение этого периода времени.

Оценка

В настоящее время акции AB InBev торгуются со значительным дисконтом как к своим историческим оценкам, так и к сектору потребительских товаров. Компания торгуется с форвардным коэффициентом P/E на 2022 год на уровне 17,96 по сравнению со средним показателем за 5 лет 22,44. Кроме того, сектор потребительских товаров имеет средний форвардный коэффициент P/E на 2022 год, равный 20,16.

Если посмотреть на график EV-Revenue, компания не была такой дешевой более десяти лет.

Ожидается, что в дополнение к исторически справедливой цене компания увеличит прибыль на акцию на 13% в течение следующих 3 лет, что станет законной историей роста в секторе потребительских товаров.

Дивиденды в настоящее время составляют ничтожные 0,96% и вряд ли станут весомым фактором из-за продолжающихся усилий по сокращению доли заемных средств; тем не менее, мы ожидаю, что рост дивидендов будет увеличиваться ускоренными темпами в ближайшие годы.

Вывод

AB InBev пережила ужасные пять лет, и акционеры, которым удалось продержаться в течение этого периода времени, имеют право возмущаться. Компания использовала слишком много заемных средств в самое неподходящее время и вступила в непредвиденную пандемию COVID в довольно слабом финансовом положении.

С учетом сказанного, мы считаем, что сейчас самое время начать набирать позицию. Компания добилась значительного прогресса в сокращении доли заемных средств. С учетом того, что ограничения COVID в значительной степени остались позади, а в ближайшем будущем увеличится прибыльность, компания может быть готова к прорыву, если она сможет успешно справиться с текущей инфляционной средой, которая влияет на все основные бренды.

Как долгосрочные инвесторы, мы считаем, что акции очень привлекательны, и открыли позицию, которую продолжим наращивать с течением времени.