Block с тобой

Драйверы

Возможно, акции Block (NYSE: SQ) завершают свое движение «туда и обратно», поскольку они торгуются уже близко к минимумам Covid. Переоценка, замедление роста и конкуренция — вот некоторые из причин, почему акции так сильно упали. Тем не менее, Block строит финансовую экосистему «завтрашнего дня» и имеет хорошие возможности для будущего роста, поскольку электронная коммерция, цифровые кошельки и цифровой банкинг продолжают набирать обороты.

После распродажи акции Block выглядят недооцененными, и сейчас самое время сделать ставку на этого «падшего ангела» финансовых технологий. Основываясь на своих исследованиях и анализе, мы определили три конкурентных преимущества Block: бренд, сетевые эффекты и затраты на переключение.

Бренд

У Block есть три популярных финансовых приложения с высокими рейтингами. На момент написания статьи рейтинги приложений в Apple App Store:

- Square : 389 тысяч отзывов с оценкой 4,8/5,0 звезды.

- Cash App: 5,5 миллионов отзывов с оценкой 4,8/5,0 звезды.

- Afterpay: 736 тысяч отзывов с оценкой 4,9/5,0 звезды.

Cash App также является финансовым приложением №1 в App Store уже 5 лет подряд, опережая другие известные приложения, такие как PayPal, Venmo и Robinhood.

Без сомнения, Block сегодня владеет одними из самых сильных брендов в сфере финансовых технологий.

Сетевые эффекты

Инновационные финансовые продукты и сильные бренды позволили Block привлечь большую и растущую сеть продавцов и потребителей.

- Square: 4М+ Продавцов.

- Cash App: 54 миллиона активных пользователей в месяц.

- Afterpay: более 144 тысяч активных продавцов и более 20 миллионов активных потребителей.

По мере того, как все больше продавцов и потребителей присоединяются к любому из трех основных приложений Block, в экосистему поступает больше денег и, в конечном итоге, увеличивается объем платежей, которые обрабатывает экосистема. В сочетании с социальными аспектами Cash App сетевой эффект становится еще сильнее.

Затраты на переключение

Платформы Block имеют сильные бренды и огромные сети. Продавцы уже познакомились с лучшими в своем классе POS-решениями Square и возможностями обработки платежей, а теперь они получили больший охват благодаря Afterpay. Поскольку продавцы используют все больше предложений Square (т.е. используют такие инструменты, как Square Invoices, Square Marketing и Square Gift Cards), тем больше они внедряются в экосистему Square, что приводит к более высоким показателям удержания Square, а также к более высоким затратам на переход на другой продукт.

С другой стороны, Cash App продолжает предлагать новые предложения, которые приводят к увеличению притока средств, чем только P2P. Другими словами, чем больше продуктов используют потребители, тем больше средств они «инвестируют» в платформу, что увеличивает ее «прилипчивость».

В то же время, чем больше сеть для данного пользователя, тем больше вероятность, что он останется на платформе. Например, если у пользователя Cash App есть сеть из 4 или более пользователей, уровень удержания увеличивается как минимум на 31%. Кроме того, пользователям будет сложно переключиться на другую платформу, которую, возможно, не используют их друзья и семьи.

Финансовые показатели компании

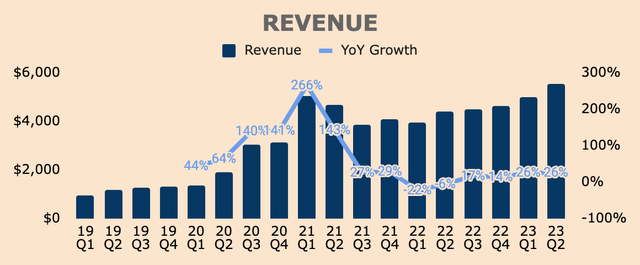

Выручка за второй квартал составила $5,5 млрд, увеличившись на 26% по сравнению с аналогичным периодом прошлого года. Эта цифра включает доход от биткойнов, который составил $2,4 млрд, что на 34% больше по сравнению с аналогичным периодом прошлого года.

Имейте в виду, что Block признает совокупную стоимость биткойнов, купленных клиентами, как доход, который напрямую коррелирует с рыночной ценой биткойнов.

Как вы можете видеть, рост доходов в последние несколько лет был нестабильным, во многом из-за роста и падения стоимости биткойна в этот период времени.

Таким образом, исключение биткойна из уравнения доходов дает более четкую картину базовой производительности экосистемы Block.

Тем не менее, выручка без учета биткойнов во втором квартале составила $3,1 млрд, что на 20% больше по сравнению с аналогичным периодом прошлого года.

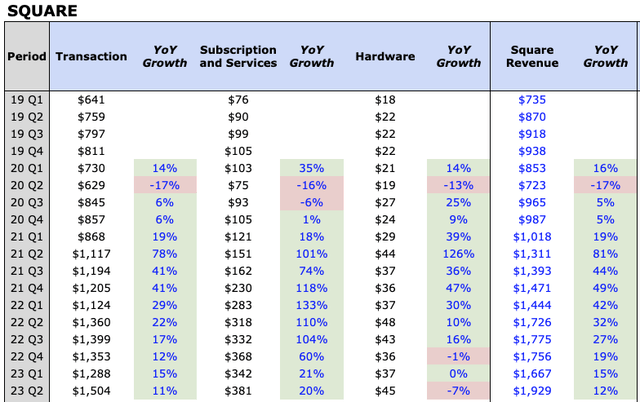

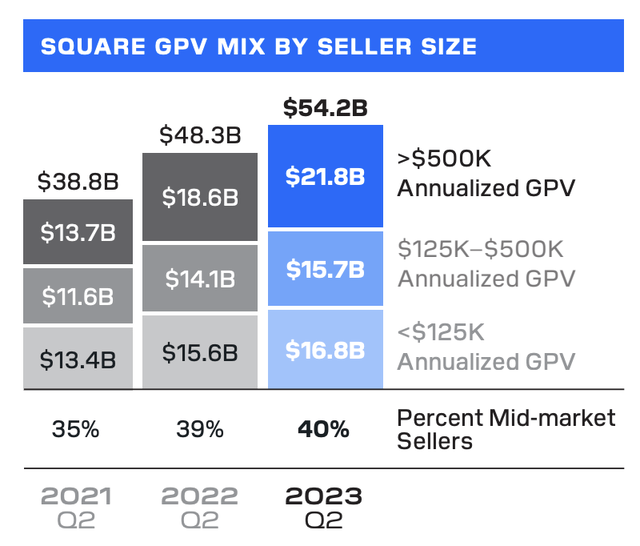

Выручка от транзакций составила $1,6 млрд, что на 11% больше по сравнению с аналогичным периодом прошлого года, из-за более высокого валового объема платежей (GPV), обработанного Block, который во втором квартале составил $59 млрд, что на 12% больше по сравнению с аналогичным периодом прошлого года.

Выручка от подписки и услуг составила $1,5 млрд, что на 33% больше по сравнению с аналогичным периодом прошлого года, благодаря Cash App и Afterpay.

Как вы можете видеть, рост неуклонно замедлялся в течение последних нескольких кварталов, вероятно, из-за ослабления макроэкономической среды.

Давайте более подробно рассмотрим рост по экосистемам. Имейте в виду, что финансовые результаты Afterpay были равномерно распределены между сегментами Cash App и Square.

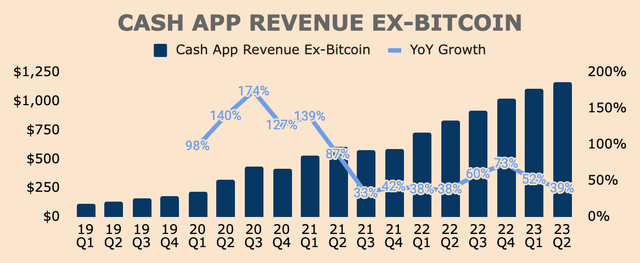

Тем не менее, во втором квартале выручка от Cash App составила $3,6 млрд, а выручка от Cash App без учета биткойнов — $1,2 млрд, что на 36% и 39% больше по сравнению с аналогичным периодом прошлого года соответственно.

Рост выручки от подписки на приложения Cash и услуг оставался сильным, увеличившись на 43% в годовом исчислении и составив чуть более 1 млрд долларов США. Это указывает на то, что клиенты используют больше финансовых услуг Cash App, таких как Instant Deposit и Cash App Card, что означает улучшение монетизации и удержания.

С другой стороны, экосистема Square принесла во втором квартале выручку в размере $1,9 млрд, что на 12% больше по сравнению с аналогичным периодом прошлого года, что является рекордом для сегмента.

Как вы можете видеть выше, доходы как от транзакций, так и от подписки и услуг значительно замедляются. Если мы посмотрим на Square GPV по уровню продавцов, мы увидим, что более мелкие продавцы (

Тем не менее, замедление темпов роста вызывает беспокойство, и, вероятно, именно поэтому генеральный директор Square Алисса Генри покинула компанию спустя 9 с лишним лет — ее роль возьмет на себя глава блока Джек Дорси.

Несмотря на это, Block продолжает демонстрировать уверенный рост в сложной макроэкономической среде. Несмотря на то, что Square, похоже, испытывает трудности, компания должна поддерживать устойчивый рост в течение следующих нескольких лет, поскольку она продолжает доминировать в POS-технологиях, а также извлекать выгоду из роста современной обработки платежей.

Кроме того, приложение Cash App по-прежнему быстро растет, поскольку распространение цифрового банкинга и кошельков продолжает расти с каждым днем.

Благодаря интеграции Afterpay экосистема Block должна раскрыть огромную ценность, поскольку потребители и продавцы участвуют и совершают транзакции в универсальной платежной сети Block с замкнутым циклом.

Перспективы

Руководство ожидает, что валовая прибыль в июле 2023 года вырастет на 21% в годовом исчислении, что является значительным замедлением по сравнению с ростом на 27% во втором квартале. Разделение между двумя экосистемами:

- валовая прибыль Square вырастет на 15% в годовом сопоставлении в июле;

- валовая прибыль Cash App в июле вырастет на 27% в годовом сопоставлении.

Руководство также добавило, что рост валовой прибыли, как ожидается, «будет относительно стабильным в течение третьего квартала», что является еще одним способом сказать, что валовая прибыль в третьем квартале, как ожидается, вырастет на 21% в годовом сопоставлении.

Разочаровывает.

Во время разговора о финансовых результатах руководство объяснило причину замедления:

«Замедление роста валовой прибыли во втором квартале в первую очередь связано со сжатием транзакционной маржи, поскольку мы утрачиваем определенные преимущества от более благоприятной межбиржевой экономики в прошлом году.»

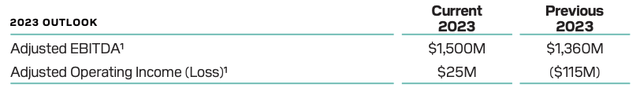

Положительным моментом является то, что руководство повысило прогноз на 2023 год как по скорректированной EBITDA, так и по скорректированной операционной прибыли на 140 миллионов долларов по каждому показателю. Это отражает «динамику валовой прибыли» компании во втором квартале, а также «дисциплину расходов» в первой половине года.

Учитывая это, улучшение прогноза по прибыльности по-прежнему было омрачено замедлением роста валовой прибыли, и, вероятно, именно поэтому акции упали сразу после результатов прибыли за второй квартал.

Что бы это ни было, Block еще предстоит пройти долгий путь роста, поскольку растет внедрение цифровых кошельков и развивается современная обработка платежей. По словам менеджмента Block, компания продолжает расширять свой общий адресный рынок (TAM), внедряя больше финансовых продуктов и услуг в свою экосистему: совокупный TAM Cash App и Square составляет 190 миллиардов долларов.

Оценка

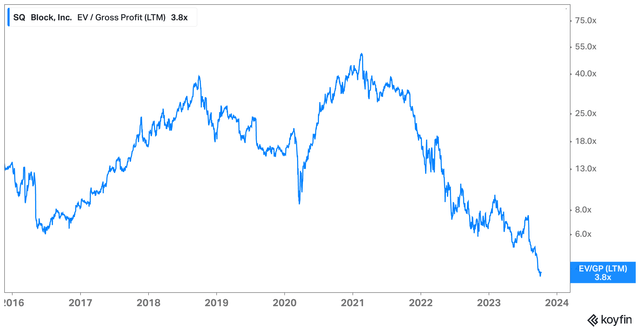

С момента своего пика в августе 2021 года акции Block потеряли более 80% своей стоимости. В настоящее время акции торгуются всего по 46 долларов за акцию, что очень близко к минимуму марта 2020 года в 32 доллара.

Другими словами, акции Block вернулись «на круги своя».

Сегодня акции торгуются по коэффициенту EV к валовой прибыли всего в 3,8 раза, что является самым низким коэффициентом с тех пор, как компания стала публичной, несмотря на то, что она является гораздо более крупной и прибыльной компанией.

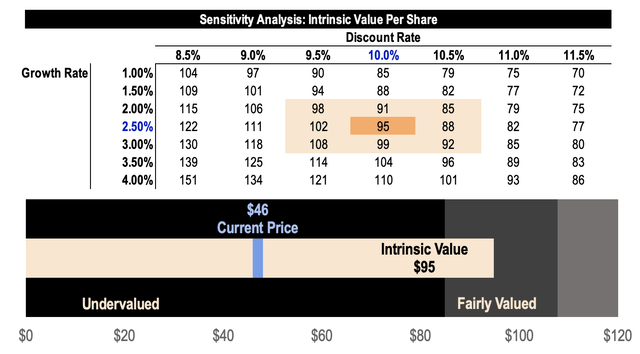

Давайте посмотрим на мою модель DCF.

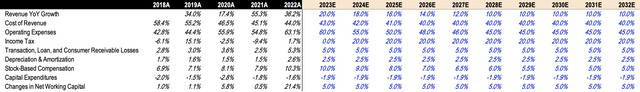

Опять же, мы собираемся исключить доход от биткойнов из своих прогнозов. Тем не менее, вот наши ключевые предположения:

- Рост доходов без учета биткойнов: мы предполагаем консервативный рост в 20% в 2023 году, а затем рост продолжит замедляться до 10% к 2028 году и далее.

- Валовая прибыль без биткойнов: мы ожидаем, что прибыль продолжит расти из-за чрезмерного роста Cash App. Таким образом валовая прибыль без биткоина может достигнуть 60% к 2026 году и далее по сравнению с 56% в 2022 году.

- Операционная маржа без учета биткойнов: также ожидаем, что компания получит операционный рычаг по мере масштабирования, увеличивая операционную маржу до 15% к 2028 году и далее.

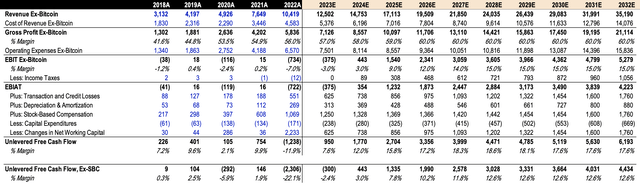

Основываясь на всех этих предположениях, мы приходим к доходу без биткоина в размере 35 миллиардов долларов к 2032 году при марже свободного денежного потока около 17,6%.

Используя ставку дисконтирования 10% и постоянный темп роста 2,5%, приходим к оценке справедливой стоимости Block в 95 долларов за акцию, что более чем вдвое превышает текущую цену в 46 долларов.

Напомним, что эта оценка не включает Биткойн и другие криптопроекты компании, которые могут принести огромную пользу, если криптовалюта и децентрализованное финансирование получат массовое распространение.

Это также выше средней целевой цены аналитиков в 77 долларов за акцию.

Помимо этого, акции вернулись на исходную позицию, торгуясь по самому низкому мультипликатору оценки и вблизи основной поддержки на уровне 35 долларов, что может означать дно для акций Block.

Тезис

Подводя итоги, Block создает комплексную финансовую экосистему, состоящую из лучшей в своем классе платформы обработки платежей, а также ориентированного на потребителя цифрового банковского приложения, соединенных вместе через торговую площадку BNPL.

Экосистема Block обладает сильным брендом, сетевыми эффектами и значительными расходами на переключение, что должно способствовать дальнейшему росту продаж и доходов.

Хотя рост замедляется, Block находится в авангарде множества финансовых мегатрендов, включая электронную коммерцию, цифровые кошельки и цифровой банкинг, которые должны стимулировать рост и прибыль на долгие годы вперед.

У компании есть дальновидный лидер, растущая экосистема экосистем, а также прибыльность по GAAP.

После огромной распродажи до минимумов Covid акции Block теперь торгуются с широким запасом безопасности со значительным потенциалом роста, поскольку они торгуются вблизи основного уровня поддержки. Возможно, это может стать дном для акций.

Акции вернулись «на круги своя», но бизнес стал намного больше, намного сильнее и, безусловно, гораздо лучше способен достичь своей цели по расширению экономических возможностей.