Deere: готовь летом сани, а зимой - "мани"

Deere & Co. (NYSE: DE) — крупнейший в мире производитель сельскохозяйственных тракторов и комбайнов, а также ведущий производитель строительной техники. Он разделен на четыре бизнес-сегмента: сельское хозяйство, мелкое сельское хозяйство, строительство и лесное хозяйство, а также John Deere Capital - подразделение по розничному и оптовому финансированию клиентов и дилеров.

Deere получает выгоду из преимуществ масштаба и широкой дистрибьюторской сети с 1900 дилерскими центрами в Северной Америке и 3700 филиалами по всему миру. Компания Deere также существует уже более века и за это время получила репутацию выдающегося производителя комплексного портфеля сельскохозяйственных брендов, что сделало ее одним из самых важных брендов в мире.

Компания Morningstar подчеркивает ценность инноваций и комплексных решений Deere: «Стратегия компании направлена на предоставление комплексного решения для фермеров. Инновационные продукты Deere нацелены на каждый этап сельскохозяйственного процесса, включая подготовку поля, посадку и посев, применение химикатов и сбор урожая. Компания также внедряет технологии в свою продукцию, начиная от систем управления и заканчивая посевом семян и расстоянием между ними, а также специализированными приложениями для опрыскивания. Deere стремится расширять предложения для клиентов».

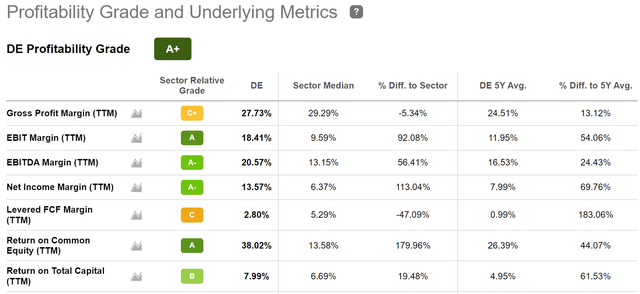

Это позволило Deere устанавливать премиальные цены на свою продукцию, что подтверждается ее качеством, репутацией и опытом обслуживания клиентов и отражено в рейтинге рентабельности DE A+. Как показано ниже, рентабельность DE по EBITDA на уровне 21% значительно превышает медиану по сектору в 13%, и она поддерживает рентабельность по чистой прибыли в 13,6%, что более чем вдвое превышает медианный показатель по отрасли в 6,4%.

Deere демонстрирует высокие бизнес-показатели: чистые продажи выросли на 19% в годовом исчислении в четвертом квартале (закончившемся в октябре 2021 г.). Это было вызвано высоким спросом на оборудование Deere, и также компания показывает хорошие результаты на международном уровне: продажи за пределами США выросли на 16% в годовом исчислении.

Нынешний «цикл роста» спроса на сельскохозяйственную и строительную технику хорошо сказался на марже. Операционная маржа DE увеличилась с ~ 11% в 2019 году до 17,2% за последние 12 месяцев.

Deere должен извлечь выгоду из сохраняющегося высокого спроса на сельскохозяйственную и строительную технику в результате положительных экономических показателей, цен на урожай и расходов на инфраструктуру. Это подтверждает руководством, которое во время недавней телефонной конференции отметило устойчивый рост пользователей цифровых технологий и занятых сельскохозяйственных угодий в Европе: «По более поздним продуктам, таким как ExactRate Planners и комбайн X9, наблюдался значительный рост по сравнению с прошлым годом, в то время как уровень использования нашего программного обеспечения премиум-класса и автоматизации превышает 85% для наших тракторов серий 8 и 9R. Кроме того, в 2021 году мы увидели значительный рост вовлеченности клиентов с помощью наших цифровых инструментов».

DE имеет сильный балансовый отчет с рейтингом A с денежными средствами в размере 7,4 млрд долларов США и отношением чистого долга к EBITDA на уровне 4,6x, что значительно ниже 8,1x в 2019 финансовом году. Хотя дивидендная доходность в размере 1,15% низка, но 5-летний среднегодовой темп роста дивидендов достигает 10%.

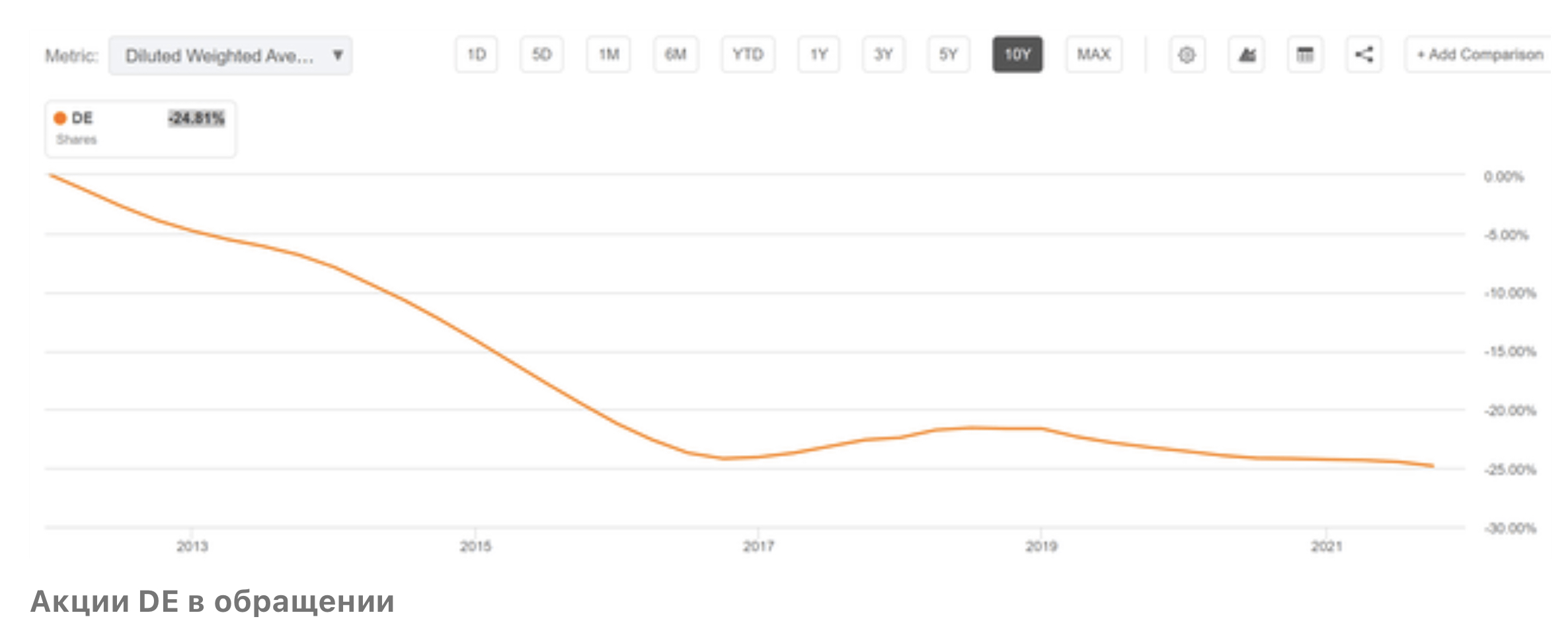

Руководство DE довольно активно выкупает акции. Количество акций DE за последнее десятилетие сократилось на 25%.

Риски для Deere включают сбои в цепочке поставок и ограничения, которые могут повлиять на способность компании удовлетворять спрос. Кроме того, Китай может сократить импорт сельскохозяйственной продукции, что ослабит мировой спрос на сельскохозяйственные культуры и тем самым создаст нагрузку на клиентов Deere. Наконец, усиление конкуренции со стороны таких компаний, как Toro, может оказать давление на маржу и рост продаж.

При этом мы видим ценность бизнес-модели Deere. Инвестиционная компания Baird недавно выразила оптимизм в отношении DE, поскольку аналитики видят улучшение фундаментальных показателей сельского хозяйства и видят импульс, связанный с инновациями Deere в области сельскохозяйственных технологий, включая представление полностью автономного трактора на выставке потребительской электроники CES. Baird повысил целевую цену акций Deere с 425 до 475 долларов.

Таким образом, Deere, по-видимому, разумно оценивается с точки зрения роста при текущей цене с форвардным PE в 16,4 с учетом роста прибыли на акцию на 47,5%, который аналитики ожидают в 2022 финансовом году.

Вывод

Deere & Co. является представителем сильной американской компании с ее брендом и репутацией ведущего производителя сельскохозяйственной и строительной техники. Ее бизнес демонстрирует прочные фундаментальные показатели в текущем цикле. Заглядывая вперед, компания сможет поддерживать темпы цифровых изменений, поскольку она стремится развивать свою линейку продуктов. Мы видим ценность в DE по текущей цене для потенциально высокой долгосрочной доходности.