Kinder Morgan сюрприз

Тек. доходность

Могу заработать

Народный рейтинг

Эксклюзив

Kinder Morgan владеет нефтегазо-проводами, терминалами и хранилищами в США. За год акции компании выросли на 22%, при этом от достигнутого летом максимума скорректировались на 15%. Эксперты Seeking Alpha предлагают прикупить в долгосрочные портфели

Закрыта по тайм-ауту

18.86 %

Некоторые из лучших возможностей для долгосрочных инвесторов находятся в сфере услуг среднего звена нефтегазового рынка. Некоторые компании, например, владелец трубопровода (и других активов) Kinder Morgan (NYSE: KMI), со временем достигли стабильных денежных потоков, и акции можно приобрести по относительно низкой цене. Хотя инвесторы должны помнить о том, что в будущем потенциал роста может быть незначительным, от общего ценностного предложения, предлагаемого этими предприятиями, трудно отказаться.

Большие перемены и большие ожидания

Kinder Morgan - это компания, услуги которой жизненно важны для функционирования американской экономики. По словам менеджмента, у бизнеса достаточно большой портфель активов. В целом компании принадлежит более 83 000 миль трубопроводов и не менее 144 терминалов. По трубопроводам компания транспортирует природный газ, нефть и нефтепродукты. По оценкам руководства, 62% всей EBDA (прибыль до вычета износа и амортизации), которую компания будет генерировать в этом году, будет приходиться на долю природного газа. Еще 16% можно отнести к таким продуктам, как сырая нефть и нефтепродукты. 15% EBDA будет приходиться на терминальный бизнес, а оставшиеся 7% будут приходиться на бизнес по выбросам CO2. Эта самая маленькая часть компании включает в себя такие элементы, как увеличение добычи нефти и газа, а также продажу и транспортировку CO2. В целом, по оценкам компании, объем поставок в этом году составит 2,253 тысячи баррелей в сутки, 47% из которых приходится на природный газ, а 25% - на сырую нефть

Для инвесторов, переживающих за нестабильность нефтегазового пространства, это беспокойство, вероятно, преувеличено. 68% EBDA компании приходится на контракты «бери или плати». Это означает, что компания имеет право на получение оплаты независимо от количества продукта, пускаемого по ее трубопроводам.

Компания обслуживает значительный список клиентов. 70% ее клиентов - конечные пользователи. Сюда входят крупные интегрированные энергетические компании, коммунальные предприятия, нефтеперерабатывающие и другие предприятия. Хотя некоторые инвесторы могут опасаться, что нефтегазовая отрасль «умрет» в недалеком будущем, компания с оптимизмом смотрит на перспективы. Согласно этому прогнозируется, что мировой спрос на энергию вырастет на 23% в период до 2040 года, при этом спрос на нефть вырастет на 7%, а спрос на природный газ вырастет на 29%. Да, рост в категории возобновляемых источников энергии будет более значительным, но такой показатель обнадеживает. Прогноз на период до 2023 года - спрос на природный газ в США, продукт, на котором специализируется компания, вырастет на 17,7%. 80% этого увеличения придется на Техас и Луизиану благодаря их нефтеперерабатывающим предприятиям.

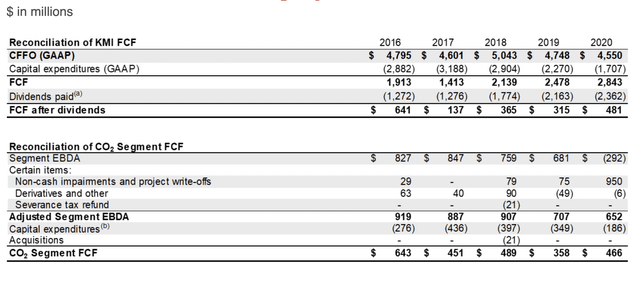

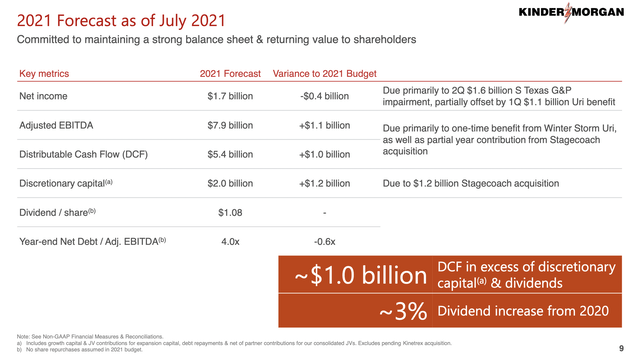

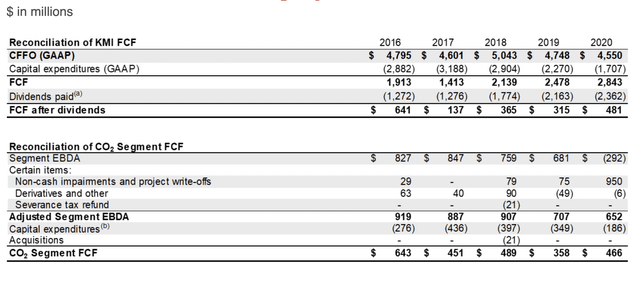

Как вы можете увидеть, некоторые финансовые показатели, полученные компанией за последние годы, могли быть лучше. Хотя предприятие определенно является «дойной коровой», ему не удалось существенно увеличить денежный поток. И именно отсюда, кажется, исходит некоторый пессимизм инвесторов. Однако руководство стремится к разумному развитию предприятия. Они продемонстрировали это на некоторых недавних приобретениях. Ранее в этом году компания закрыла сделку по приобретению Kinetrex Energy за 310 миллионов долларов. А также приобрела компанию Stagecoach - владелеца хранилищ природного газа с 41 миллиардом кубических футов производственных мощностей по хранению газа и других активов по цене почти 1,23 миллиарда долларов. Также важно знать, что компания не боится продавать активы, когда считает нужным. Они также недавно продали 25% миноритарной доли в активах в обмен на 830 миллионов долларов.

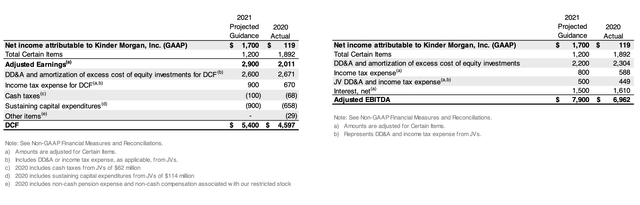

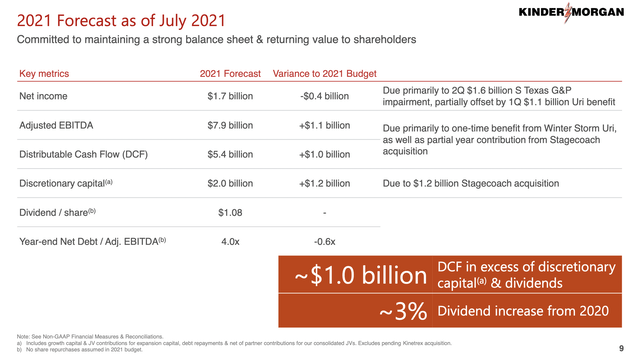

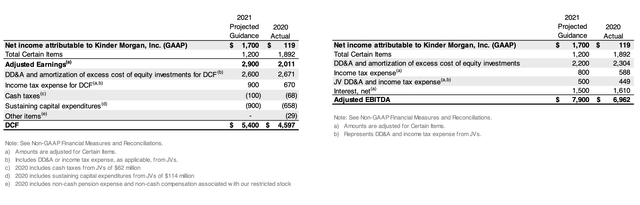

За последние несколько лет картина движения денежных средств предприятия была как положительной, так и отрицательной. Это хорошо с позиции, что денежный поток был значительным и практически не изменялся. Однако со временем он также не увеличился. В 2016 году операционный денежный поток компании составил 4,80 миллиарда долларов. Эта цифра, как показано в таблице выше, с тех пор колебалась в довольно узком диапазоне. В 2018 году он составил 5,04 миллиарда долларов, но к 2020 году снизился до 4,55 миллиарда долларов. В текущем финансовом году компания ожидает, что EBITDA составит 7,9 млрд долларов. Для сравнения: в прошлом году компания заработала 6,96 млрд долларов. Но важно отметить, что EBITDA выросла на 1 миллиард в этом году благодаря положительному влиянию Winter Storm Uri и неполного года владения Stagecoach.

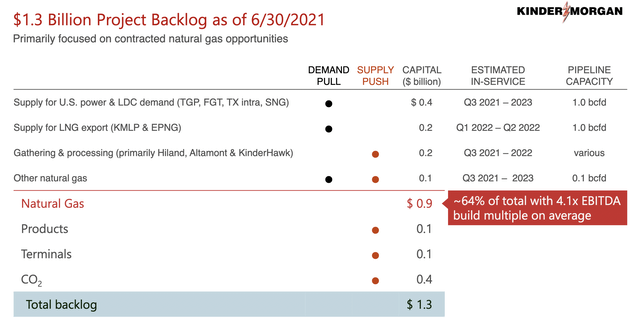

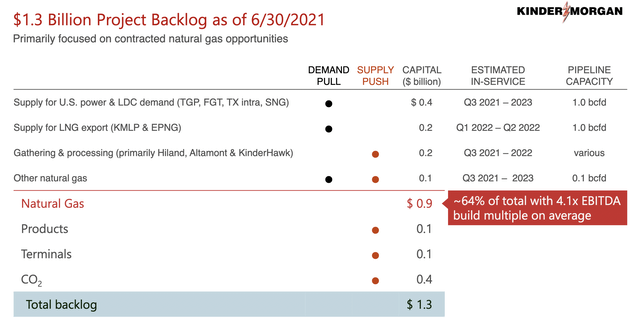

Действительно, стоит отметить то, что компания могла отказаться от инвестирования в новые активы и просто продолжать генерировать избыточный денежный поток на постоянной основе. Это связано с тем, что потребности предприятия в капитальных затратах не так уж велики. Ожидается, что в этом году компания потратит всего 900 миллионов долларов на то, чтобы работа продолжалась без изменений. Это больше по сравнению с 658 миллионами долларов в прошлом году, но это намного меньше по сравнению с денежным потоком, который компания генерирует на операционной основе. Тем не менее, руководство стремится к дальнейшему развитию компании, о чем свидетельствует невыполненная работа по проектам на сумму 1,3 миллиарда долларов, которая была на балансе по состоянию на конец второго квартала этого года.

Рост прибыльности предприятия в этом году действительно затрудняет определение цены. Однако акции выглядят доступными независимо от того, какими расчетами вы их рассматриваете. Если мы возьмем цифры за 2020 год, например, бизнес торгуется по цене, кратно 8х операционного денежного потока. Его соотношение цены к распределяемому денежному потоку также равно 8. Исключая только капитальные затраты на техническое обслуживание, мы видим истинный свободный денежный поток. Используя этот расчет, компания торгуется с коэффициентом, кратным 9,4. А на основе EV к EBITDA его мультипликатор составляет 9,6. Если вместо этого мы воспользуемся оценками, представленными на 2021 год, то эти мультипликаторы составят 5,3, 6,8, 6 и 8,5 соответственно. Но опять же, нужно обращать внимание на влияние плохой погоды. Маловероятно, что это будет повторяться ежегодно.

Покупать

Прямо сейчас Kinder Morgan открывает привлекательные перспективы для долгосрочных инвесторов. Это правда, что компании не удалось увеличить показатели денежного потока за последние несколько лет, но для нас это не имеет значения. Было бы неплохо, если недавние инвестиции помогут предприятию расти дальше, но даже если этого не произойдет, акции находятся на привлекательных уровнях. Вдобавок к этому компания продолжает выплачивать дивиденды. Текущая доходность на момент написания этой статьи составляет около 6,5%. И за последние пять лет компания получила свободный денежный поток, превышающий выплаченные дивиденды в размере 1,5 миллиарда долларов. Это не учтено в данных за 2021 год. Трудно отказаться от такой сильной и дешевой компании.

Цена открытия

09 сентября 2021

16.09 USD

+18.86%

Цена закрытия

09 сентября 2022

19.125 USD

Инвесторы говорят

Отзывы наших пользователей