Lennar Corporation: инвесторы в домике

Тек. доходность

Могу заработать

Народный рейтинг

Эксклюзив

Lennar - компания по строительству домов из США. Нехватка домов, ставшая последствием пандемии, спровоцировала взлет цен на недвижимость. В результате фундаментальные показатели Lennar впечатляют, однако, компания все недооценена по отношению к аналогам

Закрыта по тайм-ауту

-17.29 %

В последнее время одной из быстро развивающихся отраслей является жилищное строительство. Нехватка домов, ставшая последствием последнего финансового кризиса, спровоцировала рост цен. В результате строительные компании получили значительную прибыль. Одним из крупнейших игроков в этой области является фирма Lennar Corporation. В дополнение к тому, что в последние годы выручка и прибыль заметно выросли, компания также может похвастаться довольно низкой ценой на акции. Хотя есть определенные риски, что активное увеличение застройки может вернуть цены к уровням ниже, в акциях есть хороший потенциал роста для акционеров в долгосрочной перспективе.

Взгляд на Lennar

Пока ожидается рост численности населения, долгосрочные перспективы в отношении нового жилого фонда должны быть положительными. И одна из ведущих компаний в этой отрасли - Lennar (NYSE: LEN). По словам руководства , компания сосредоточена на строительстве разных домов под разный запрос. Например, в 2019 финансовом году около 40% домов были предназначены для покупателей, которые первый раз приобретают свое небольшое жилье, а 50% - на тех, кто хотел переехать в недвижимость другого класса.

География компании достаточно широкая. Но у нее есть определенные ключевые области. Например, 29% заказов приходилось на штат Флорида. Следом идет Техас (16%), далее Калифорния (14%). И на 33 крупнейших рынках, где работает компания, она претендует на то, чтобы войти в тройку крупнейших застройщиков на каждом из них.

За последние несколько лет количество домов, сданных компанией, значительно выросло. Например, в 2016 году компания сдала всего 26 563 дома, а к 2020 году их количество увеличилось до 52 925. Также одним важным фактором стали различные приобретения. Самым крупным из них было CalAtlantic, который Lennar приобрел за 6,23 миллиарда долларов еще в 2018 году.

За четыре из последних пяти лет количество новых заказов опережало поставки, а это означает, что объем невыполненных заказов в конечном итоге должен увеличиться. Общий портфель заказов компании в 2020 году составил 7,81 миллиарда долларов. Для сравнения, пять лет назад сообщалось о 2,89 миллиарда долларов. Это увеличение произошло из-за того, что объем невыполненных контрактов на продажу домов для компании увеличился с 7 623 до 18 821.

Но регулярного роста предприятию не хватило. Руководство также было готово к новаторскому подходу, чтобы в будущем повысить ценность для акционеров. В качестве примера рассмотрим некоторые недавние объявления, сделанные Lennar. В октябре этого года компания заявила, что сотрудничает с ICON, компанией строительных технологий, которая занимается крупномасштабными проектами 3D-печати. Цель - использовать технологии компании для создания комплекса из 100 домов, что станет важным испытанием для технологий ICON. Успех этого в конечном итоге окажет большое влияние и на Lennar, потому что компания инвестировала в этот проект 207 миллионов долларов.

В ноябре, компания объявила об аналогичной сделке, результатом которой стало обязательство построить комплекс из 102 домов с использованием вертикально интегрированных сквозных панельных строительных технологий, созданных Veev, компанией, часть которой принадлежит Lennar.

Помимо этих инвестиций, компания также активно награждает своих акционеров. Только в октябре этого года компания решила пополнить свой план обратного выкупа акций на 1 миллиард долларов.

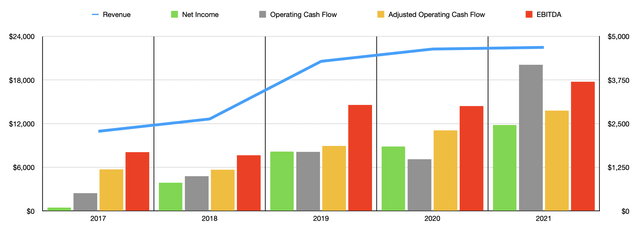

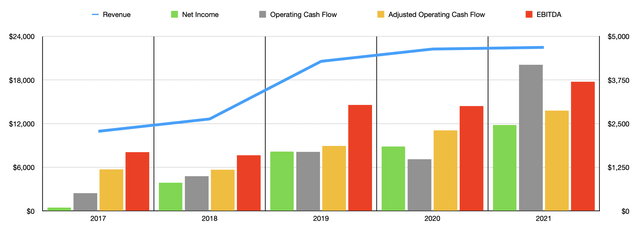

За последние несколько лет Lennar продемонстрировал значительный рост. Выручка увеличилась с 10,95 млрд долларов в 2016 году до 22,49 млрд долларов в 2020 году. Следует признать, что большая часть этого роста пришлась на 2018 год из-за вышеупомянутого приобретения. С тех пор показатель рос на 4,6% в год до сегодняшнего уровня.

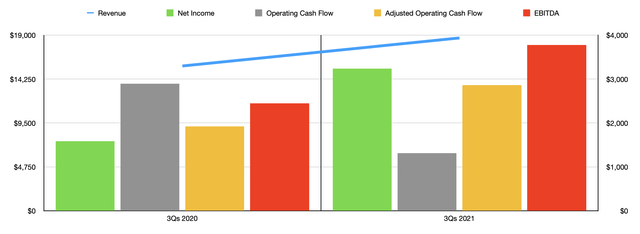

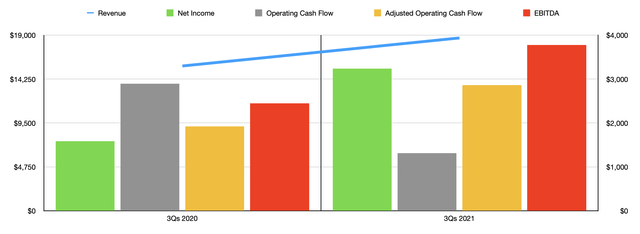

Что касается чистой прибыли, то мы наблюдаем аналогичную траекторию развития компании. Чистая прибыль выросла с 911,84 млн долларов в 2016 году до 2,47 млрд долларов в 2020 году. Такой же рост продолжился и в текущем финансовом году. Чистая прибыль в размере 3,24 миллиарда долларов за первые девять месяцев 2021 года превзошла 1,58 миллиарда долларов, достигнутых за тот же период 2020 года.

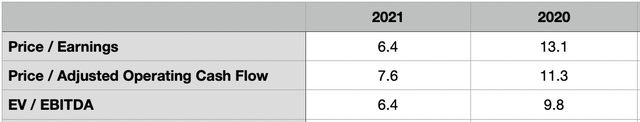

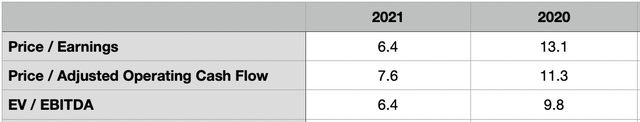

Руководство не предоставило каких-либо подробных указаний на текущий финансовый год. Но если мы будем рассматривать последние результаты в годовом исчислении и применим их к текущим, то мы прогнозируем, что бизнес должен принести чистую прибыль в размере 5,05 миллиарда долларов, операционный денежный поток в размере 4,29 миллиарда долларов и EBITDA примерно в 5,71 миллиарда долларов. Применяя эти цифры к текущим ценам компании, мы получаем коэффициент отношения цены к прибыли = 6,4, коэффициент отношения цены к операционному денежному потоку = 7,6, и коэффициент EV к EBITDA = 6,4. Даже если мы предположим, что недавний резкий рост выручки и прибыльности компании будет недолгим, использование данных за 2020 год по-прежнему показывает, что акции имеют привлекательную цену. Эти мультипликаторы, используя данные за 2020 год, составят 13,1, 11,3 и 9,8 соответственно.

Чтобы посмотреть на все это в перспективе, мы решили сравнить компанию с пятью лучшими рейтингами ее конкурентов, как это определено платформой Quant от компании Seeking Alpha.

По соотношению цена / прибыль мы получили диапазон от 6,8 до 30. Наш прогноз был самым низким при расчетах по данным за 2021 год. При использовании подхода через показатель цены к операционному денежному потоку диапазон составил от 6,6 до 67,6. Только одна компания была дешевле, чем мы рассчитали. Наконец, мы решили использовать подход через показатель EV к EBITDA, получив в итоге диапазон от 5,7 до 19,1. Две из пяти компаний оказались дешевле, если полагаться на показатели 2021 года.

Вывод: LEN - привлекательная покупка

В настоящий момент мы считаем, что Lennar представляет собой привлекательную возможность для инвесторов, которые верят, что спрос на жилье сохранится в обозримом будущем. Компания кажется недооценённой. И, в зависимости от того, на какую метрику мы смотрим, иногда она даже выглядит довольно дешевой по сравнению с аналогами. В связи этим и продолжающимся расширением компании в последние годы мы смотрим на компанию оптимистично.

Цена открытия

02 декабря 2021

108.57 USD

-17.29%

Цена закрытия

04 декабря 2022

89.8 USD

Инвесторы говорят

Отзывы наших пользователей