В Meta-вселенную денег возьмут не всех

Meta Platforms (NASD: FB) — исторически стабильно растущие финансовые и операционные показатели, перспективные направления органического роста основного бизнеса (E-commerce, таргет, Facebook Pay), развитие нового привлекательного сегмента, потенциал рынка которого предварительно оценен в $8 трлн, недооценка по прогнозному мультипликатору EV/EBITDA относительно целевого (14.1х против 19.6х), анонсирование BuyBack на 5.9% капитализации, привлекательный момент для входа.

Facebook / Meta Platforms (FB / MVRS) — американская компания, управляющая крупнейшими в мире социальной сетью — Facebook, а также владеющая сервисами Instagram, WhatsApp и Messenger. На данный момент выручка (LTM) на 97.5% состоит из рекламного сегмента.

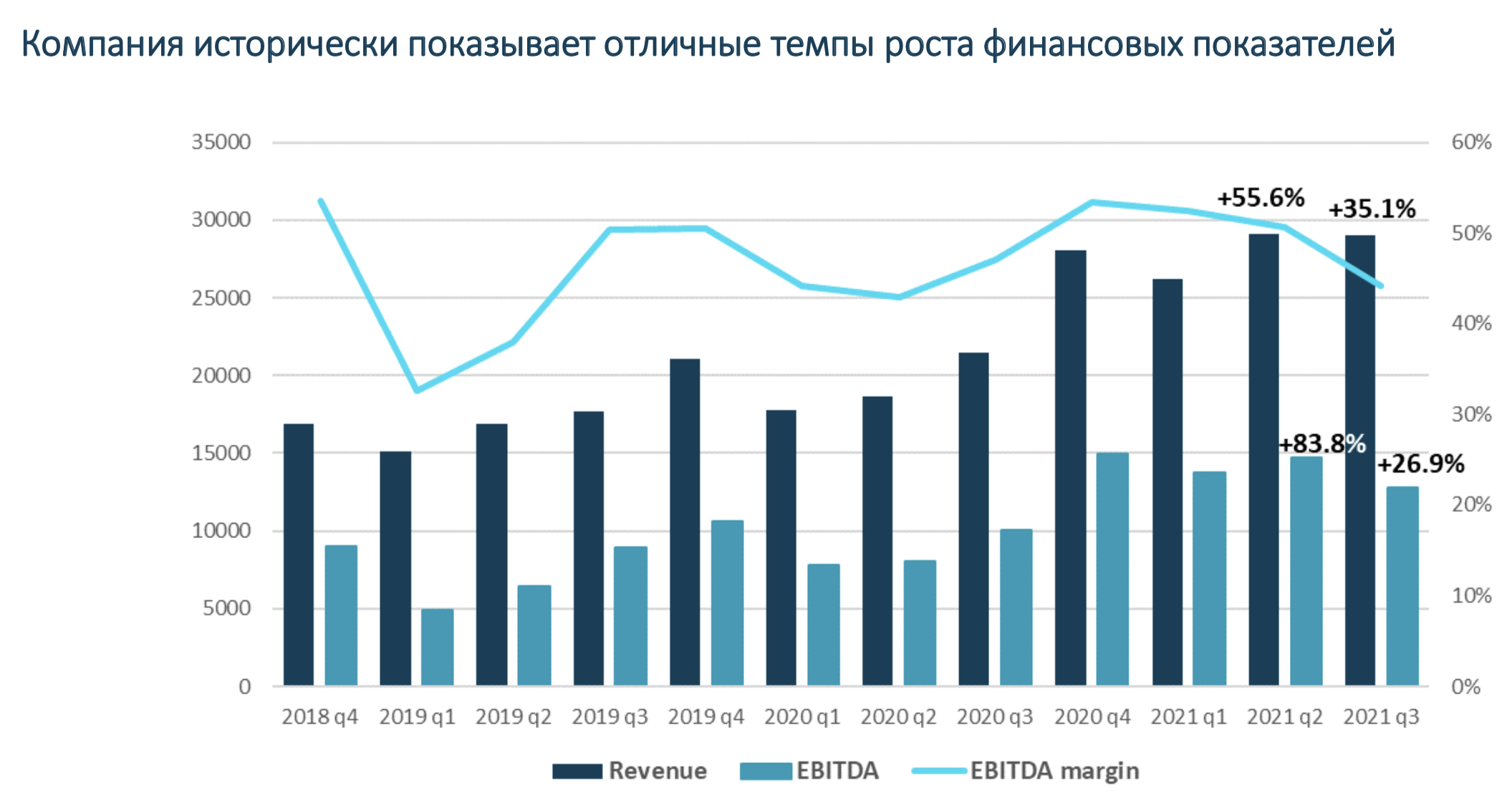

Среднегодовой темп роста выручки за 5 лет составил 25.2% Среднегодовой темп роста EBITDA за 5 лет составил 22.7%.

Facebook отлично отчитался за 3q 2021 года, показав рост выручки и EBITDA на 35.1% г/г и 26.9% г/г соответственно, наблюдается ускорение относительно исторических темпов роста, что позитивно.

Маржинальность по EBITDA снизилась с 50.5% в предыдущем квартале до 44.1% (все равно очень высокий уровень), что связано с расходами на развитие нового сегмента — около $10 млрд в 2021 году.

Менеджмент прогнозирует рост выручки в 4q 2021 на 17.6% г/г.

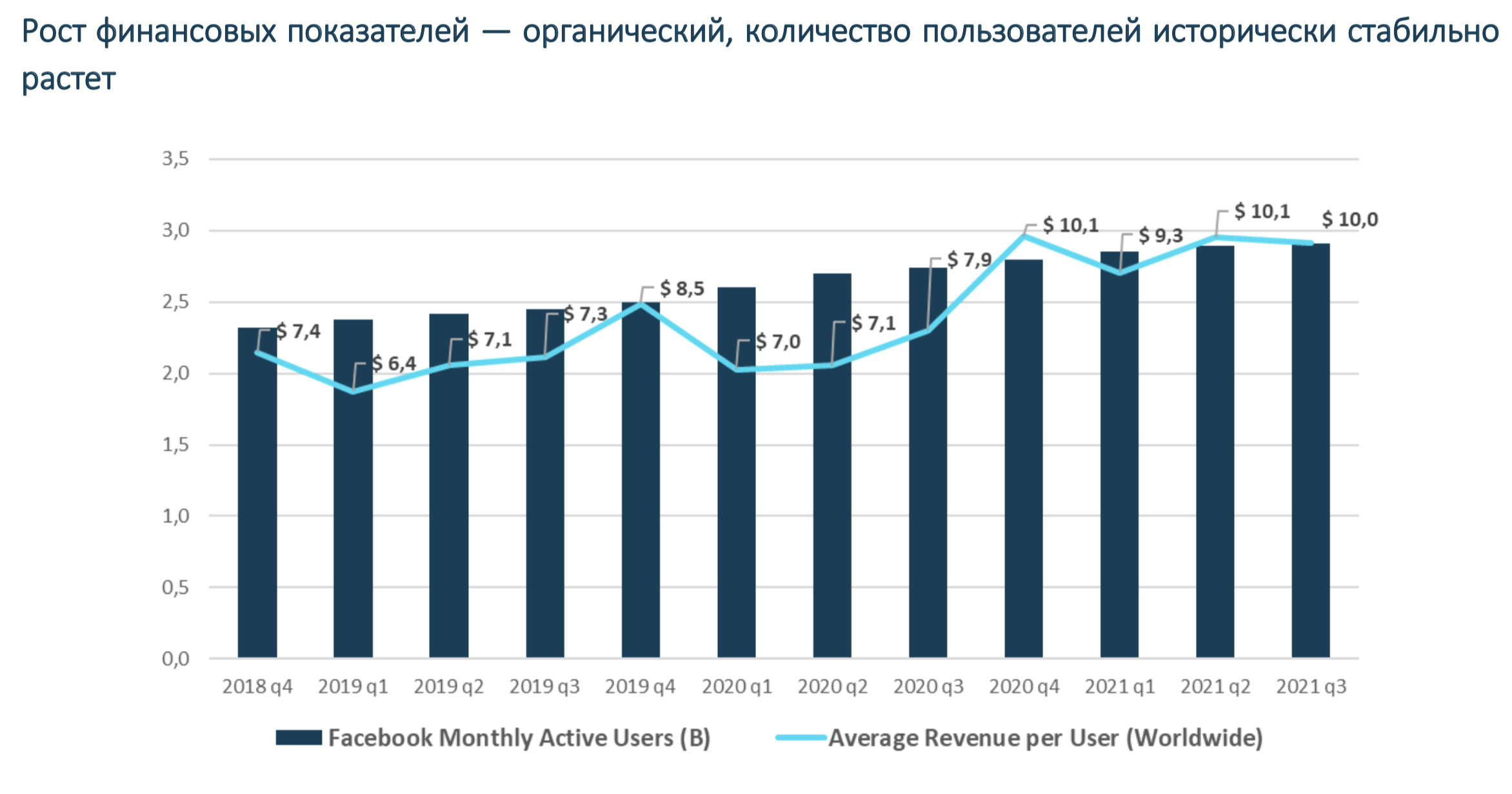

За 3 года среднее количество активных пользователей Facebook в месяц выросло на 25.4% и на данный момент составляет 2.91 млрд (37% населения Земли). При этом средняя выручка на одного пользователя тоже имеет тенденцию роста, в 3q 2021 года +26.6% г/г.

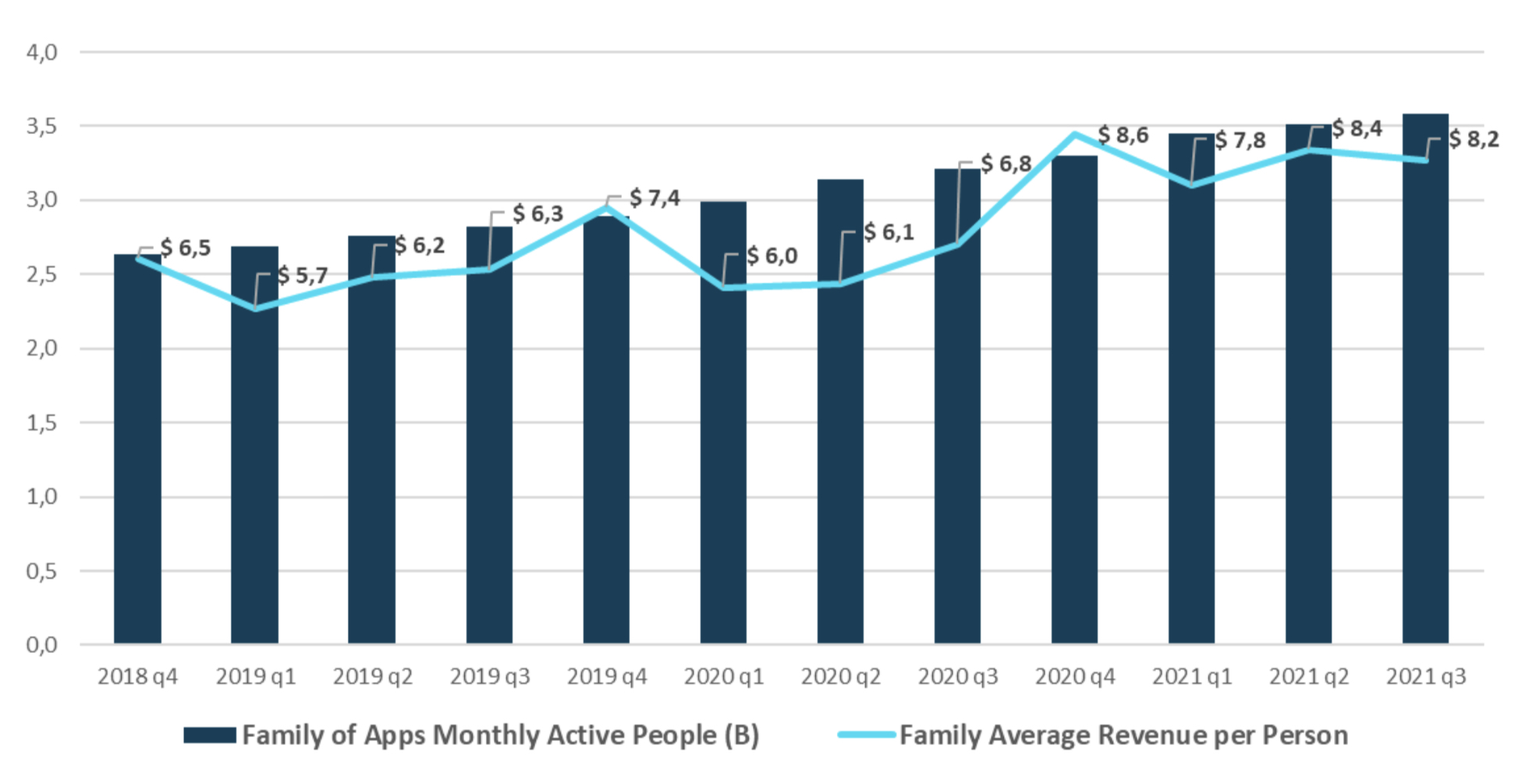

Количество активных пользователей остальных приложений холдинга (Instagram, WhatsApp, Messenge и т.д) также стабильно растет — за 3 года прирост +35.6% (3.58 млрд человек). Средняя выручка на пользователя тоже исторически увеличивается (в 3q 2021 +20.6% г/г).

Компания имеет перспективы дальнейшего органического роста за счет следующих направлений:

- E-commerce — в 2020-2021 годах Facebook активно развивает возможность онлайн-покупок прямо из приложений, что позитивно сказывается на продажах компаний. К тому же Facebook постоянно совершенствует свои платформы (не так давно добавили Reels — аналог TikTok).

- Алгоритмы таргетированной рекламы, которые все время совершенствуются с помощью машинного обучения, очень ценятся бизнесом, несмотря на относительно высокую цену. На данный момент 10 миллионов рекламодателей используют платформы Facebook, а учитывая, что настолько большой базы пользователей (3.6 млрд) не может предоставить ни одна другая компания, их количество будет расти.

+ Различные макроаналитические агентства (Research and Markets и IMARC Group) ожидают, что глобальный рынок цифровой рекламы органически будет расти ежегодно в среднем на 15% до 2026 года.

- Facebook Pay — компания предлагает разработчикам приложений использовать Facebook Pay для проведения платежей, что позволит им обходить 30%-комиссии Apple и, соответственно, больше зарабатывать. До 2023 года (предварительно) Facebook не будет взимать никаких комиссий, а, напротив, будет поощрять бонусами за проведенные на платформе платежи.

- Опыт в M&A— Facebook исторически успешно поглощал другие компании (в отличие, к примеру, от сделки Microsoft и Linkedin), Instagram был куплен всего за $1 млрд в 2012 году, WhatsApp — за $19 млрд в 2014 году, обе платформы успешно развивались и сейчас занимают лидирующие позиции на рынке.

Так же в 2014 году компания приобрела Oculus VR за $2 млрд, чья технология станет основой для взаимодействия с метавселенной (Quest 2).

Большой апсайд в Metaverse

Метавселенная — это виртуальный пространство, работающее на технологиях виртуальной реальности (VR), дополненной реальности (AR) и смешанной реальности (MR), в которое пользователь может полностью погружаться для выполнения определенных задач или использовать совместно с реальным миром, дополняя его.

Вариантов использования метавселенной очень много: гейминг, образование, аутсорсинг, видеоконференции, дистанционное общение с людьми с эффектом реального присутствия, совместные занятия спортом или танцами, различное проектирование — и это только из очевидных. Так, Morgan Stanley оценивает потенциальный размер рынка в $8 трлн.

При этом Facebook планирует максимально сгладить адаптацию пользователей, путем привязки их аватаров к любому из существующих аккаунтов экосистемы соц. сетей Facebook. Компания в первое время планирует продавать гаджеты для метавселенной по себестоимости.

К тому же, на наш взгляд, план сделать из метавселенной платформу для торговли NFT объектами является суперпривлекательным, так как будет очень удобно хранить свои покупки и демонстрировать их другим пользователям.

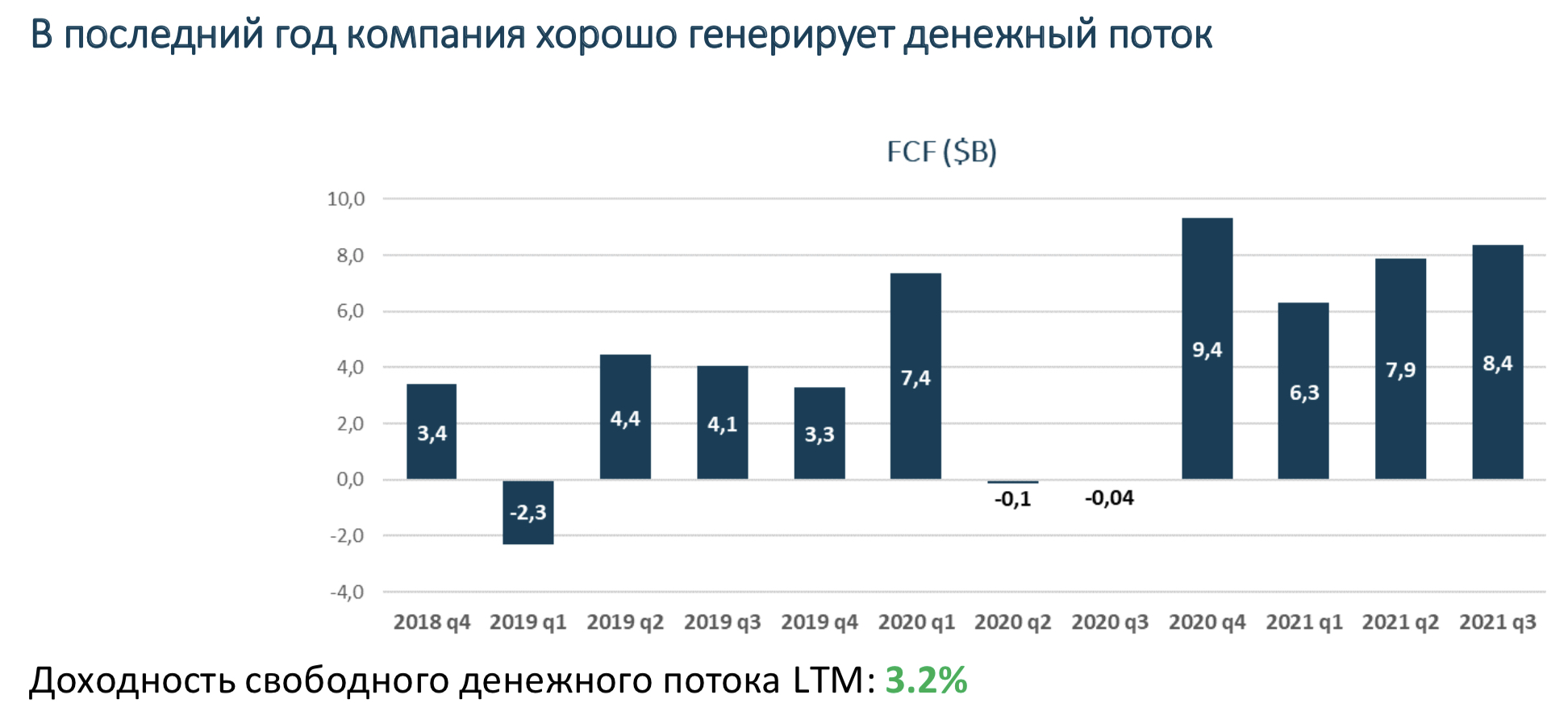

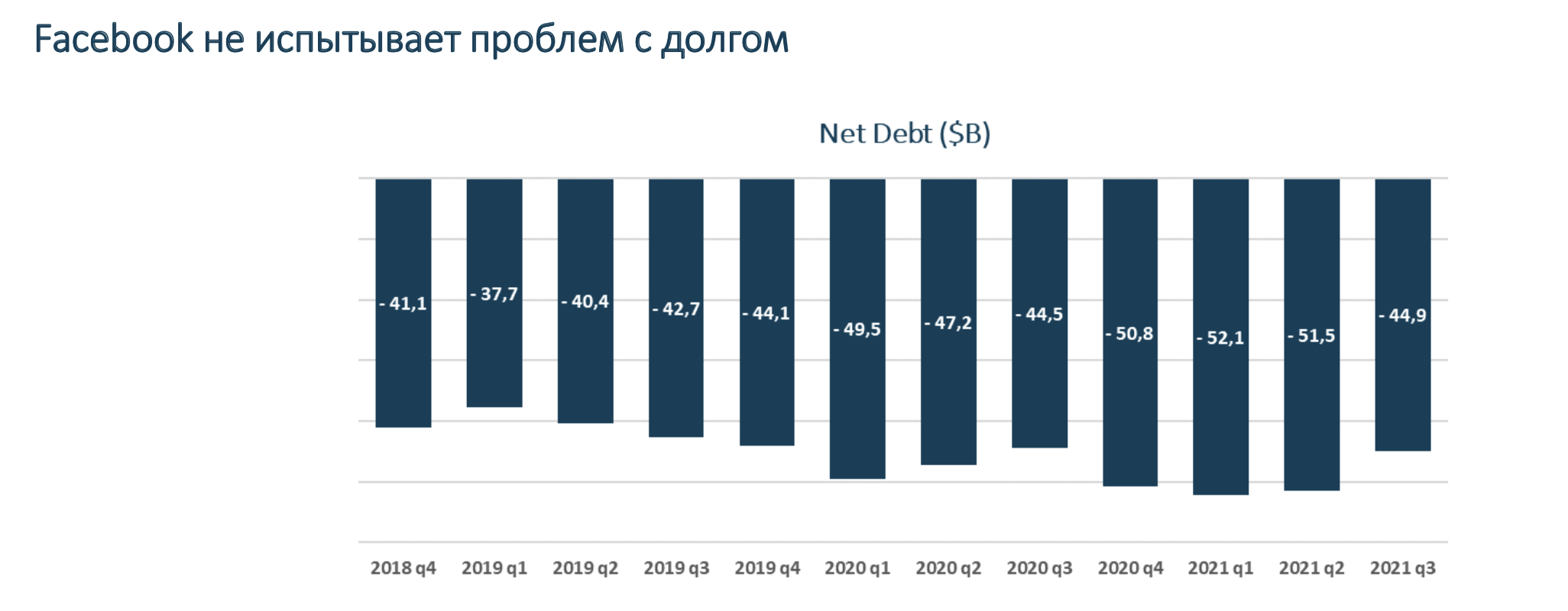

В 3q 2021 года чистый долг увеличился на $6.7 млрд (0.7% от капитализации). При этом на балансе у компании остается $58.1 млрд (6% от капитализации), чего должно хватить на развитие сегмента метавселенной.

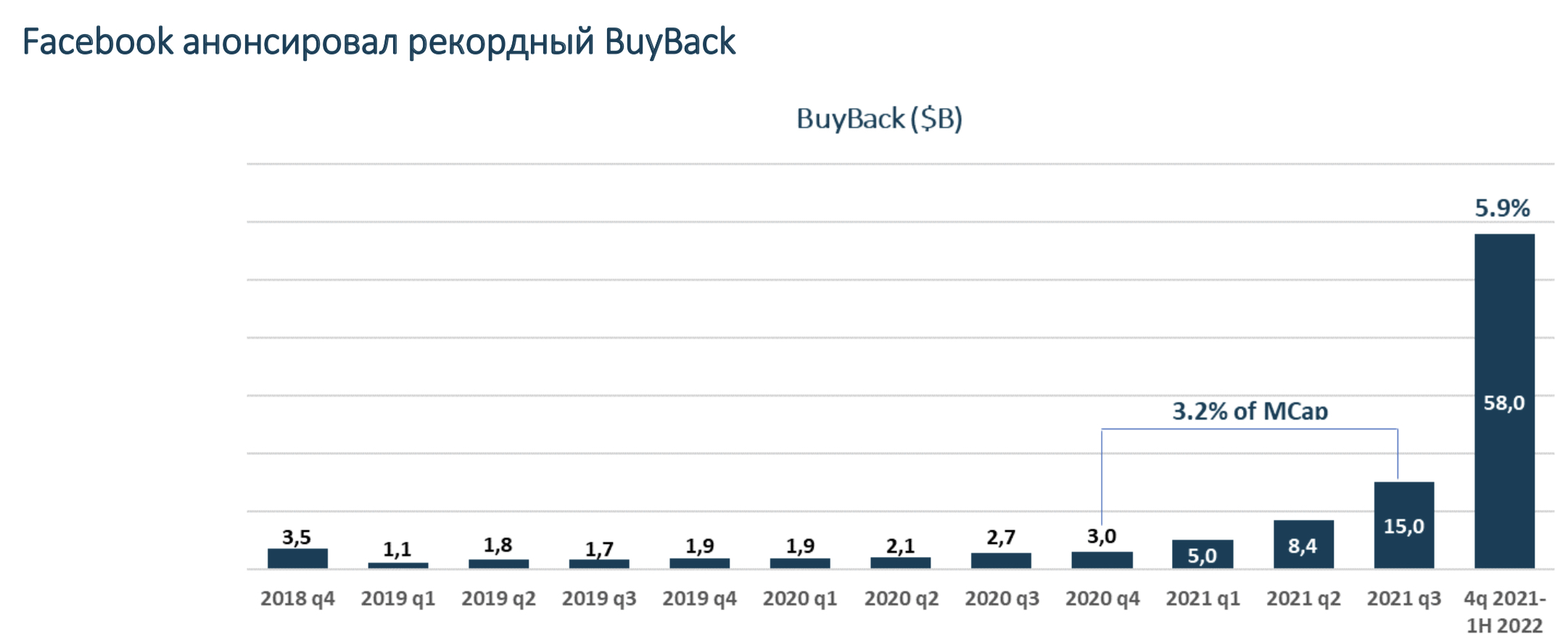

Facebook исторически стабильно проводил обратный выкуп акций, однако в последние 12 месяцев объем выкупа значительно увеличился, что, вероятно, отражает уверенность менеджмента в недооценке своих акций.

За последние 12 месяцев компания выкупила 3.2% капитализации. В отчете за 3q 2021 года менеджмент анонсировал выкуп еще на $50 млрд + остаток по предыдущей программе выкупа — $7.97 млрд, совокупный выкуп в следующие несколько кварталов составит $58 млрд или 5.9% от капитализации.

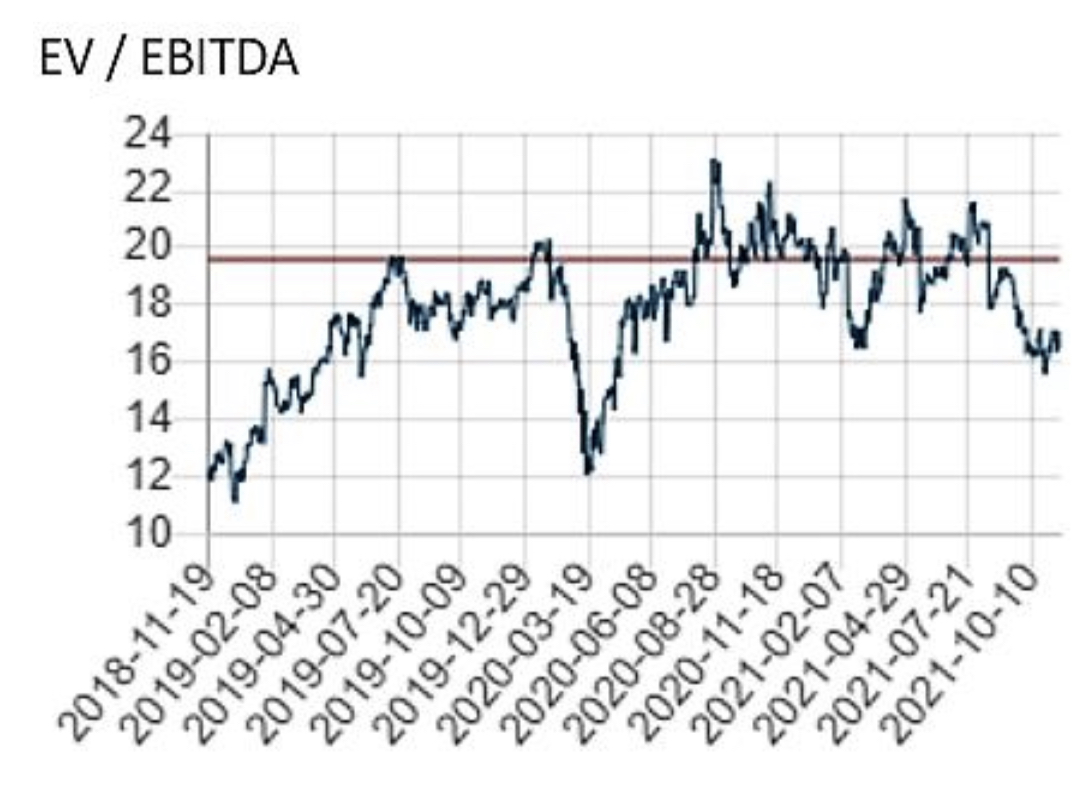

Компания недооценена относительно исторических мультипликаторов

EV/LTM EBITDA Meta Platforms составляет 16.5х Прогнозный EV/EBITDA за весь 2021 составляет 14.1х.

EV/EBITDA целевой (hist 75й перцентиль) = 19.6х (исторический мультипликатор EV/EBITDA за период в последние 3 года на уровне 75% перцентиля. Этот показатель означает, что в 25% случаев мультипликатор компании был выше и скорее всего можно дождаться, когда мультипликатор вернется к данному целевому уровню).

Потенциал роста - 37.2%.

По расчетам менеджмента из-за расходов на новый сегмент, создание которого стартовало в начале 2021 года, компания недополучит за весь год ≈ $10 млрд.

На наш взгляд, логичнее пока не учитывать эти расходы в EBITDA, так как наш подход предполагает сравнение мультипликаторов с историческим периодом за последние 3 года, когда такого сегмента не существовало.

Исходя из прогноза компании по выручке за 4q 2021 года можно рассчитать прогнозный EBITDA, консервативно предположив, что маржинальность останется на текущем уровне — 44% (хотя LTM EBITDA margin: 50%), тогда EBITDA компании за весь 2021 год, скорректированная на $10 млрд, составит $65.8 млрд. EV/ прогнозный EBITDA за 2021 год: 14.1х — супер дешево относительно исторического 19.6х.

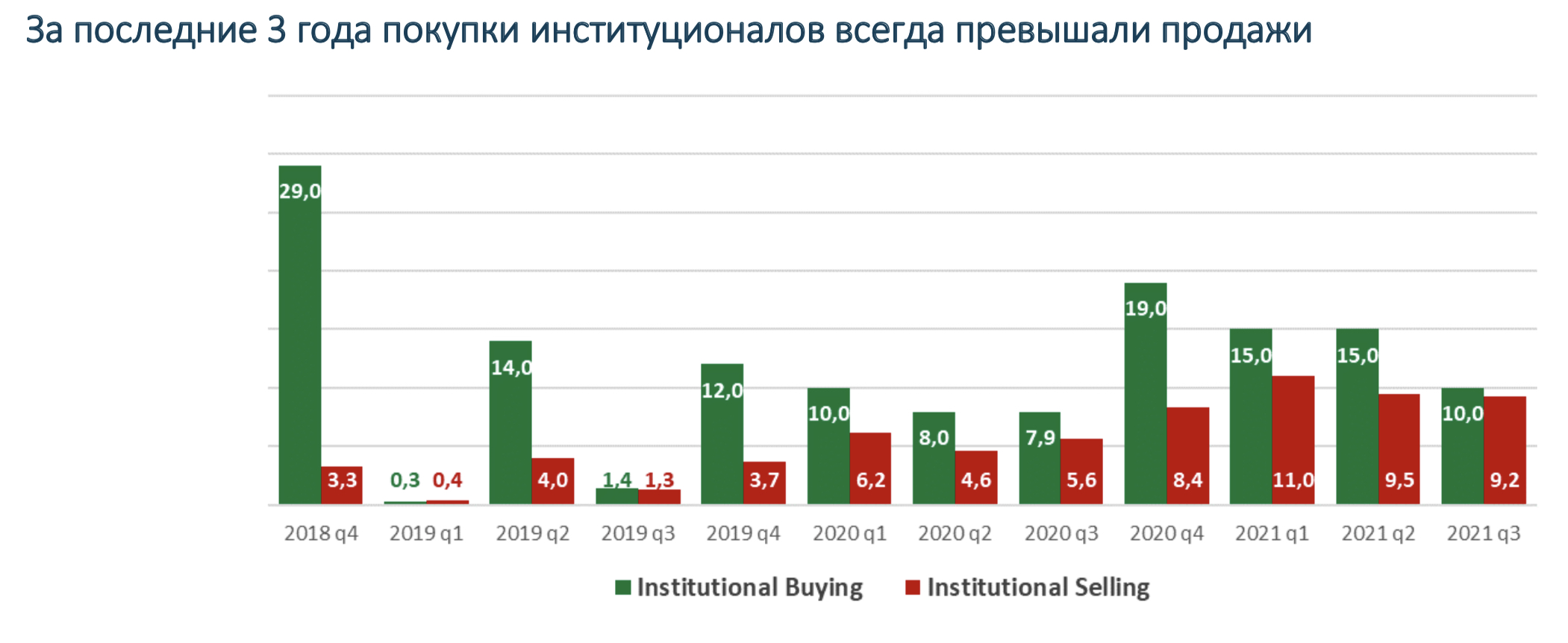

За 3 года во всех кварталах (за исключением 2019 q1, когда продали всего на $90 млн больше) покупки институционалов в абсолютном выражении превышали продажи. Чистый покупки за 3 года составили $74.4 млрд или 7.7% от текущей капитализации.

Компания опережала прогноз EPS в 100% исследуемых кварталов

В последнем квартале компания опередила прогноз EPS на 0.9%. Компания опережала прогноз EPS в 100% кварталов (при этом в среднем показывая отличие +$0.57 на акцию).

Скандалы вокруг Facebook — исторически хороший момент для входа

Компания за свою историю множество раз обвинялась в пагубном влиянии на подростков, утечке персональных данных, плохих алгоритмов шифрования, неправильной модерации запрещенного контента за пределами США и политическом манипулировании.

На таких скандалах цены акций несколько корректируются, Facebook исправляет ошибки, и акции продолжают бурно расти на фоне отличного роста бизнеса.

На данный момент акции просели на исследованиях, что Facebook вредит детской психике и неопределенном отношении инвесторов к новому сегменту, считаем это хорошим моментом для входа.

Таким образом, мы позитивно оцениваем Meta Platforms по следующим причинам:

- Хороший отчет за 3q 2021

- Анонсированный BuyBack на 5.9% от капитализации

- Потенциал роста по прогнозному мультипликатору 37%

-

Преобладание покупок институционалов над продажами

- Потенциально привлекательный момент для входа

Из рисков стоит отметить:

- Новая политика защиты персональных данных в IOS 14 может снизить эффективность таргетированной рекламы холдинга, что негативно скажется на выручке, однако Facebook планирует компенсировать это влияние улучшением алгоритмов таргетированной рекламы и развитием e- commerce направления.

- Сегмент метавселенной может долго негативно влиять на EBITDA компании.