NVIDIA - реальная угроза, но AMD доказала свою стойкость

Тек. доходность

Могу заработать

Народный рейтинг

Эксклюзив

AMD продемонстрировала, что размер бюджета на НИОКР сам по себе не является главным преимуществом в ее высококонкурентной отрасли. Важно, куда и как вы вкладываете этот бюджет. За год акции AMD выросли на 57%, NVIDIA - на 102%. Однако, SA ставят на первую

Закрыта по тайм-ауту

34.93 %

AMD (NASD: AMD) обыграла Intel, несмотря на гораздо меньший бюджет на исследования и разработки, и надеется сохранить свое превосходство.

NVDA - настоящий соперник AMD с ее набегом на ЦП с архитектурой Arm, который, как ожидается, обеспечит огромный рост доходов на рынке корпоративных серверов.

С доминирующим положением NVDA в GPU для центров обработки данных и предстоящим выходом на рынок процессоров, приобретение Xilinx за счет лидерства в области FPGA может оказаться выгодным.

Комфортная позиция INTC с интегрированной видеокартой на розничном рынке вскоре столкнется с конкуренцией со стороны AMD, когда в августе она запустит APU Cezanne Ryzen 5000, что станет первым интегрированным APU компании, нацеленным на розничный рынок настольных ПК с целью дальнейшего расширения возможностей.

AMD лидирует в категориях, которые доминируют в последнее время:

- Игровая производительность: привязка к массовому рынку. AMD лидирует в сегменте high-end.

- Производительность и эффективность создания контента (неигровая): AMD - явный победитель.

- Технические характеристики и характеристики процессора: AMD - явный победитель.

- Потенциал разгона: INTC - явный победитель.

- Энергопотребление и тепло: AMD - явный победитель.

- Литография: AMD - явный победитель.

- Драйверы и программное обеспечение ЦП: INTC - явный победитель.

- Архитектура процессора: AMD - явный победитель.

- Безопасность процессора: AMD - явный победитель.

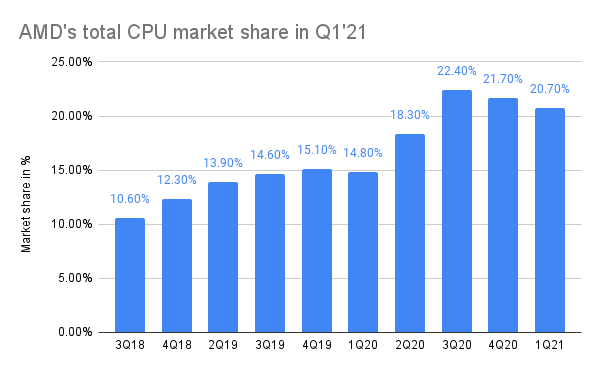

Доля рынка процессоров AMD x86 в мире. Источник данных: Tom's Hardware , Mercury Research.

Неудивительно, что INTC владел 79,3% рынка процессоров x86 в первом квартале 21 года по сравнению с 89,4% в третьем квартале 2018 года. INTC потерял более 10% своей доли рынка менее чем за 3 года, поскольку техническое превосходство AMD над INTC и ее проницательная направленность на исследования и разработки, вероятно, подтолкнут AMD к дальнейшему снижению доминирования INTC в области ЦП.

Что еще более удивительно в технологических ошибках INTC, так это то, что компания потратила огромную часть своих доходов на НИОКР, при этом бюджет в 7 раз превышает затраты AMD. Более того, AMD была «очень дисциплинирована» в отношении своих расходов на исследования и разработки, поскольку мы могли видеть, что маржа LTM R&D в процентном отношении к выручке снизится с 24% в первом квартале 19 года до 18,8% в первом квартале 21 года, и все это при одновременном увеличении доли рынка по сравнению с INTC.

На этом фоне рентабельность НИОКР INTC оставалась стабильной, поскольку за тот же период компания продолжала расходовать от 19,5% до 20,7% своей выручки. Это свидетельствует о том, что сотрудники AMD действительно достигли очень высокого уровня подготовки в области НИОКР в сочетании с гораздо меньшим бюджетом по сравнению с INTC. AMD продемонстрировала, что размер бюджета на НИОКР сам по себе не является главным преимуществом в этой высококонкурентной отрасли. Важно, куда и как вы вкладываете бюджет, который имеет наибольшее значение, и AMD, несомненно, вложила свои средства в исследования и разработки в правильных областях.

Настоящий конкурент - Nvidia

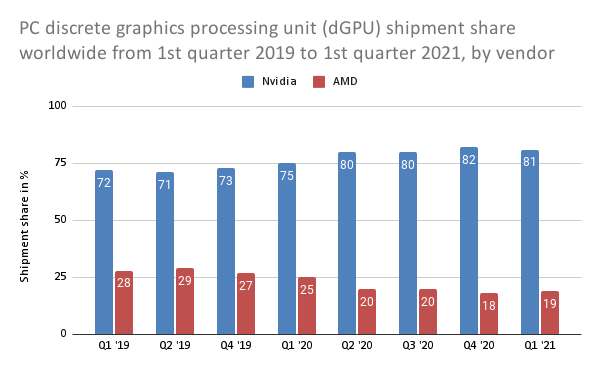

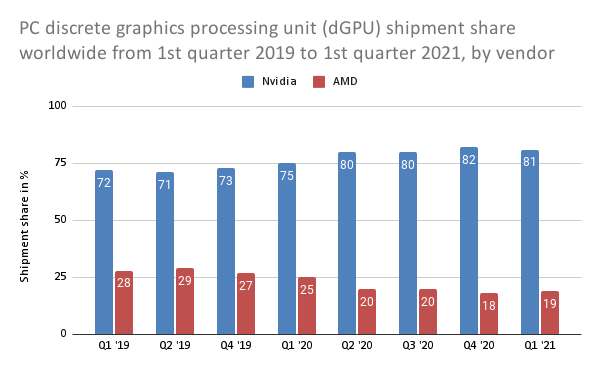

Доля поставок дискретных графических процессоров AMD и Nvidia ( NVDA ) [dGPU]. Источник данных: Jon Peddie Research.

В то время как AMD, казалось, относительно легко справлялась с INTC на рынке процессоров, то же самое нельзя сказать о рынке ускорителей dGPU против явного лидера: NVDA. Фактически, NVDA еще больше укрепила свое лидерство на этом рынке с 72% доли поставок в первом квартале 19 года до 81% в первом квартале 21 года, что еще больше ослабило позиции AMD в этом сегменте. Кроме того, в связи с предстоящим приобретением компании NVDA ARM (компания планирует закрыть сделку в начале 2022 года) и ее процессором центра обработки данных на базе Grace Arm для искусственного интеллекта и высокопроизводительных вычислений в начале 2023 года, NVDA дала понять, что намеревается еще больше расширить свой TAM.

AMD также укрепила свои позиции на этом рынке в связи с предстоящим закрытием сделки по приобретению Xilinx ( XLNX ) к концу 2021 года. Это приобретение обеспечит компании лидерство на рынке FPGA, которые широко обсуждались в техническом сообществе относительно того, лучше ли они графических ускорителей для ИИ.

Вопрос о том, заберет ли вход NVDA на рынок ЦП для центров обработки данных значительную долю рынка, пока не решен. Однако одно можно сказать наверняка: в будущем NVDA, скорее всего, будет использовать свои собственные процессоры Grace на базе Arm, и AMD, таким образом, может потерять эту долю доходов от NVDA. Еще слишком рано определять возможное влияние на выручку, поскольку AMD, вероятно, может компенсировать его за счет других потоков доходов.

Хотя скоро начнется выход NVDA с процессором на базе Arm, мы считаем, что AMD будет очень внимательно следить за развитием событий, и мы ожидаем, что компания будет действовать решительно, если сочтет, что продукт на базе Arm абсолютно необходим. Компания продемонстрировала, что размер бюджета на НИОКР на самом деле не имеет значения, и борьба с гораздо более крупным конкурентом, таким как INTC, не является чем-то новым. Следовательно, инвесторам не следует думать, что AMD выйдет из игры так рано.

Поэтому мы считаем, что AMD и NVDA представляют собой прекрасные возможности для рассмотрения инвесторами, и они обе компании должны действовать как хедж против друг друга. В результате владение обеими этими акциями должно позволить инвесторам участвовать в двух чудесных компаниях, которые должны быть в состоянии обеспечить превосходную долгосрочную прибыль на своих драйверах роста.

Цена открытия

21 июня 2021

83.09 USD

+34.93%

Цена закрытия

22 июня 2023

112.11 USD

Инвесторы говорят

Отзывы наших пользователей