Русал: Финансовое оздоровление

Тек. доходность

Могу заработать

Народный рейтинг

ВЕЛЕС Капитал - лучшие аналитики по акциям РУСАЛка. И они снова покупают. Говорят, основными драйверами роста Русала станут радикальное уменьшение долговой нагрузки и финансовое оздоровление компании. Ждут, что акция продолжит вести себя лучше рынка

Закрыта аналитиком

-35.24 %

Обновление от 08.07.2022: инвестиционная идея ПОДТВЕРЖДЕНА

Владимир Потанин в интервью РБК заявил о согласии на начало давно обсуждаемой сделки по слиянию Норникеля и Русала. Предпосылки, сроки и возможные механизмы объединения подробно проанализированы в нашем комментарии.

Мы считаем, что слияния максимально выгодно акционерам Русала, так как приведет к раскрытию стоимости доли в Норникеле, росту финансовой устойчивости, возобновлению дивидендных выплат и снижению санкционного риска. Однако полной уверенности в успешном завершение сделки пока нет.

На наш взгляд, проблема коэффициентов обмена и будущих долей в уставном капитале новой компании может стать главным препятствием на пути объединения Норникеля и Русала наряду с персональными санкциями против ключевых акционеров, ограничениями на трансграничное движение капиталов и ценных бумаг, а также большим количество противоречий между партнерами.

Мы подтверждаем позитивный взгляд на бумаги Русала с рекомендацией «Покупать» и целевой ценой 86,4 руб. и отмечаем, что на новостях о прогрессе в слиянии с Норникелем стоимость акций компании вполне может превысить 100 руб.

Выгоды. С точки зрения акционеров Русала слияние с Норникелем несет целый ряд преимуществ:

- Раскрытие стоимости пакета Норникеля. Котировки Русала традиционно не до конца учитывали стоимость 26,2% Норникеля. Так, на данный момент рыночная стоимость пакета составляет 43,8 руб. на акцию Русала при текущей стоимости бумаг 55,8 руб. Норникель по мультипликатору EV/EBITDA 2021 оценивается на уровне 4,4х, в то время как Русал торгуется с EV/EBITDA 2021 2,7х (с учетом рыночной стоимости пакета Норникеля). Таким образом, слияние двух компаний сыграло бы на руку акционерам Русала, так как оценка объединённой компании по EV/EBITDA окажется явно выше текущей оценки Русала.

- Повышение финансовой устойчивости. Одной из главных проблем Русала является повышенная долговая нагрузка. Компания использует пакет Норникеля в качестве обеспечения по кредитам, а кредиторы имеют право заблокировать выплату дивидендов. В случае слияния Русал при обслуживании долга сможет рассчитывать не только на денежные потоки от алюминиевого сегмента, но и на средства от реализации никеля, меди, палладия, платины, золота и других металлов Норникеля.

- Дивиденды. Русал не выплачивает дивиденды с 2017 г., а все свободные средства (в том числе дивидендные выплаты на пакет Норникеля) направляет на снижение долговой нагрузки. Мы полагаем, что в случае слияния новая компания будет осуществлять выплаты акционерам, пусть и в меньшем объеме, чем сейчас это делает Норникель. Однако для акционеров Русала любые дивиденды окажутся лучше никаких.

- Снижение санкционного риска. В случае успешного слияния акционерами новой компании станет большое количество российских предпринимателей. При этом ни у одной из сторон не будет мажоритарного контроля. Среди крупных акционеров окажутся Интеррос Владимира Потанина, En+ Олега Дерипаски и Sual Partners Виктора Вексельберга и Леонарда Блаватника. Также небольшими пакетами будут владеть Crispian Романа Абрамовича и ВЭБ. В сочетании с отсутствием контроля более насыщенный состав акционеров приведет к снижению риска прямых ограничений и снизит влияние персональных санкций на компанию.

Структура собственности. В случае слияния Норникеля и Русала вторым по значимости акционером новой компании станет En+, напрямую владеющая 56,9% Русала и косвенно контролирующая 26,2% Норникеля. Мы полагаем, что коэффициенты обмена акций Норникеля и Русала на новые бумаги в ходе слияния станут ключевой темой переговоров, так как именно данный фактор определит доли Интерроса и En+ в уставном капитале объединенной компании. Мы видим два варианта распределения долей:

- Два блок-пакета. Согласно нашим расчетам, при текущем соотношении рыночных оценок Норникеля и Русала обе стороны получат блокирующие пакеты: Интеррос 26,7% и En+ 25,6%. В таком случае равновесие сил существенно не изменится и главным камнем преткновения станет вопрос назначения менеджмента. Сейчас Норникель управляется командой Интерроса во главе с Владимиром Потаниным. Однако наличие двух крупных акционеров с примерно равным влиянием на компанию может привести к новому витку акционерного конфликта, особенно в том случае, если после слияния не будет принято новое акционерное соглашение.

- Один блок-пакет. Снижение доли одного из двух ключевых акционеров Норникеля ниже блокирующей могло бы уменьшить градус накаленности акционерного конфликта. Мы допускаем, что Интеррос, ранее выступавший против объединения и имеющий более сильную переговорную позицию, может потребовать таких параметров слияния, при которых доля En+ окажется ниже 25%. Менее вероятно аналогичное требование со стороны En+, так как Интеррос в таком случае может просто заблокировать слияние. В то же время и En+ может не согласиться на снижение пакета ниже блокирующего, обосновав это несправедливой оценкой бизнеса Русала, который по мультипликатору EV/EBITDA 2021 торгуется гораздо дешевле Норникеля.

Еще одним менее очевидным, но вполне вероятным, на наш взгляд, препятствием может стать позиция Sual Partners. Сейчас Sual является вторым крупным акционером Русала с долей 25,5%. В случае слияния пакет Sual в объединённой компании точно опустится ниже блокирующих 25%. Таким образом, Sual может не согласиться обменять блокирующую долю в Русале на достаточно скромный пакет в новой компании, где влияние окажется ограниченным в условиях непростых отношений между Интерросом и En+, и заблокировать слияния со стороны Русала.

Исходная идея:

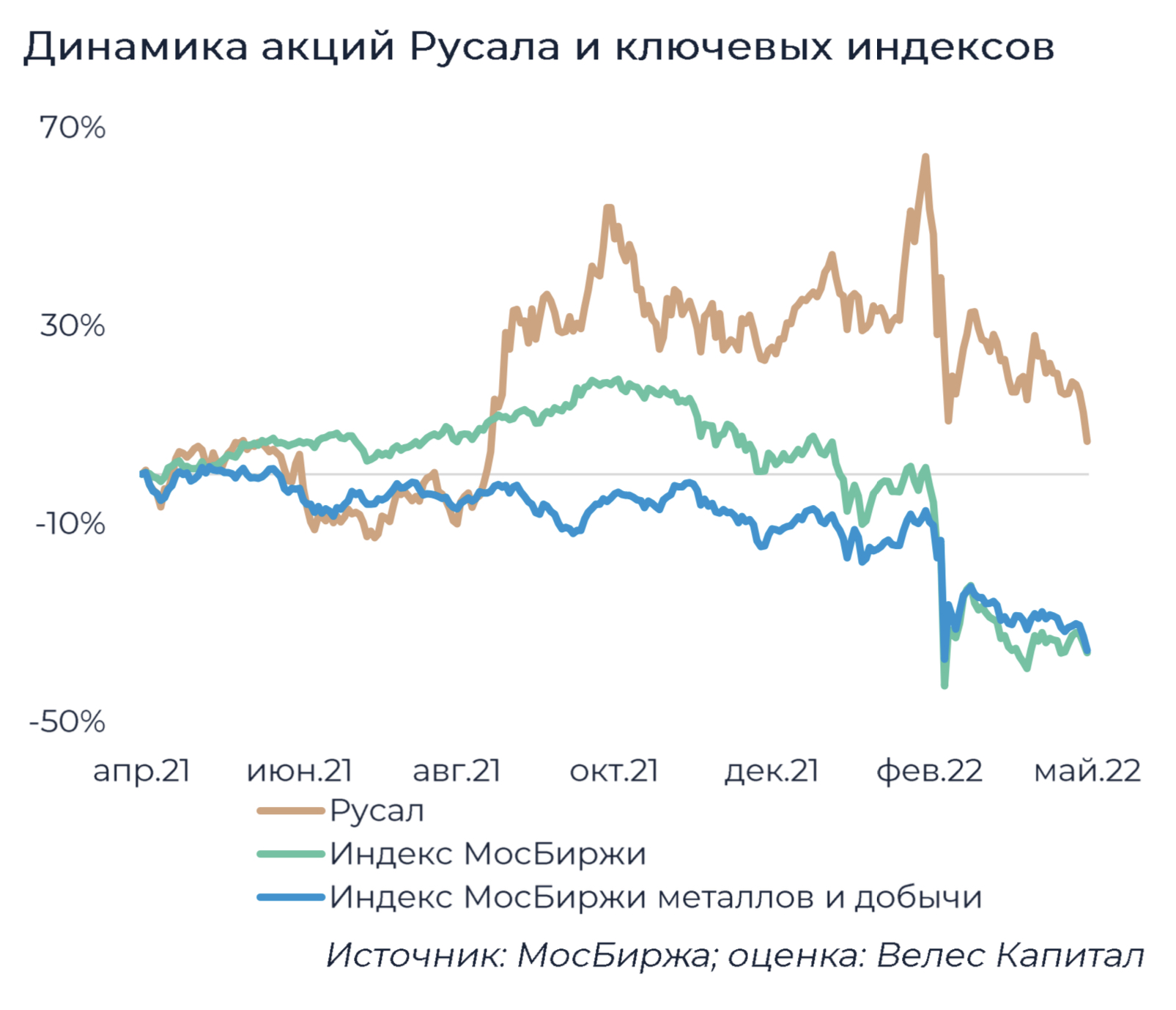

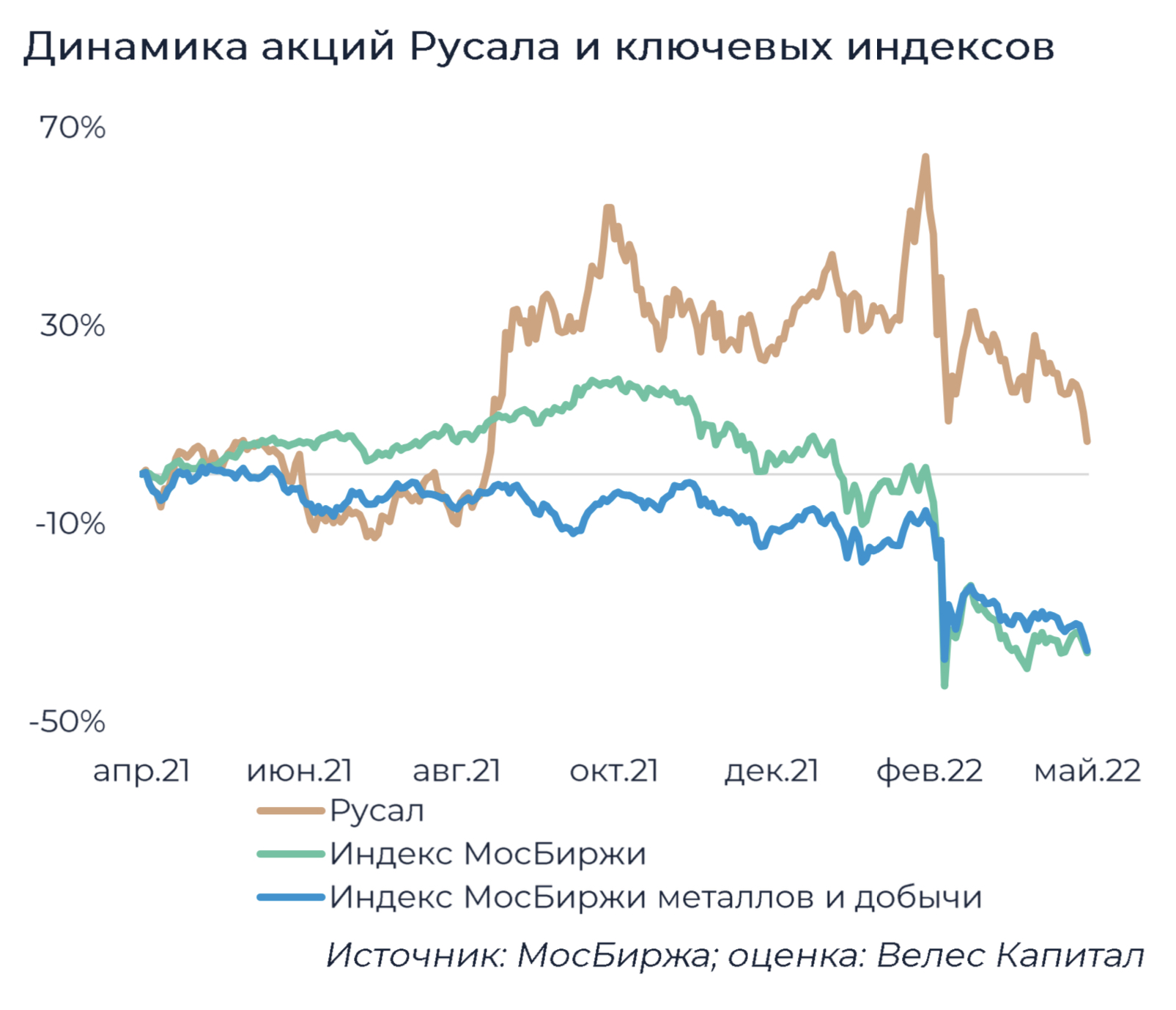

Акции Русала продемонстрировали опережающую динамику в сравнении с ключевыми индексами, что обусловлено высокими ценами на алюминий и отсутствием прямого санкционного давления на компанию.

Мы полагаем, что в текущем году основными драйверами дальнейшего роста котировок станут радикальное уменьшение долговой нагрузки и финансовое оздоровление компании, а также запуск Тайшетского завода. После 2022 г. перед Русалом встанет вопрос об избыточном кэше. Наиболее позитивным вариантом использования денежной подушки нам видится обновление дивидендной политики и возобновление выплат акционерам.

Согласно нашим расчетам, в случае распределения 75% FCFF или 60% EBITDA за 2023 г. дивиденд составит 6,8-6,9 руб. на акцию с доходностью 10,8-10,9%. К менее однозначным сценариям относятся выкуп доли Sual, наращивание пакета в Русгидро или консолидация активов БЭМО.

На фоне высоких цен на алюминий и низкого риска прямых санкций мы подтверждаем рекомендацию «Покупать» для бумаг Русала с целевой ценой 86,4 руб.

Цена открытия

30 мая 2022

63.35 RUB

-35.24%

Цена закрытия

07 апреля 2023

41.025 RUB

Инвесторы говорят

Отзывы наших пользователей