"Внебиржа" С2Э4: Обьнефтегазгеология - экстремально низкие мультипликаторы

Обьнефтегазгеология – дочерняя структура Славнефти, которая в свою очередь в паритете принадлежит государственным Роснефти и Газпромнефти. Наряду с биржевой Славнефть-Мегионнефтегаз, компания является одной из пяти нефтедобывающих структур Славнефти, которая работает в Ханты-Мансийском автономном округе и имеет в активе более 500 скважин. Реализация нефти осуществляется исключительно в пользу конечных бенефициаров – Роснефти и Газпромнефти по нефтепроводу Транснефти.

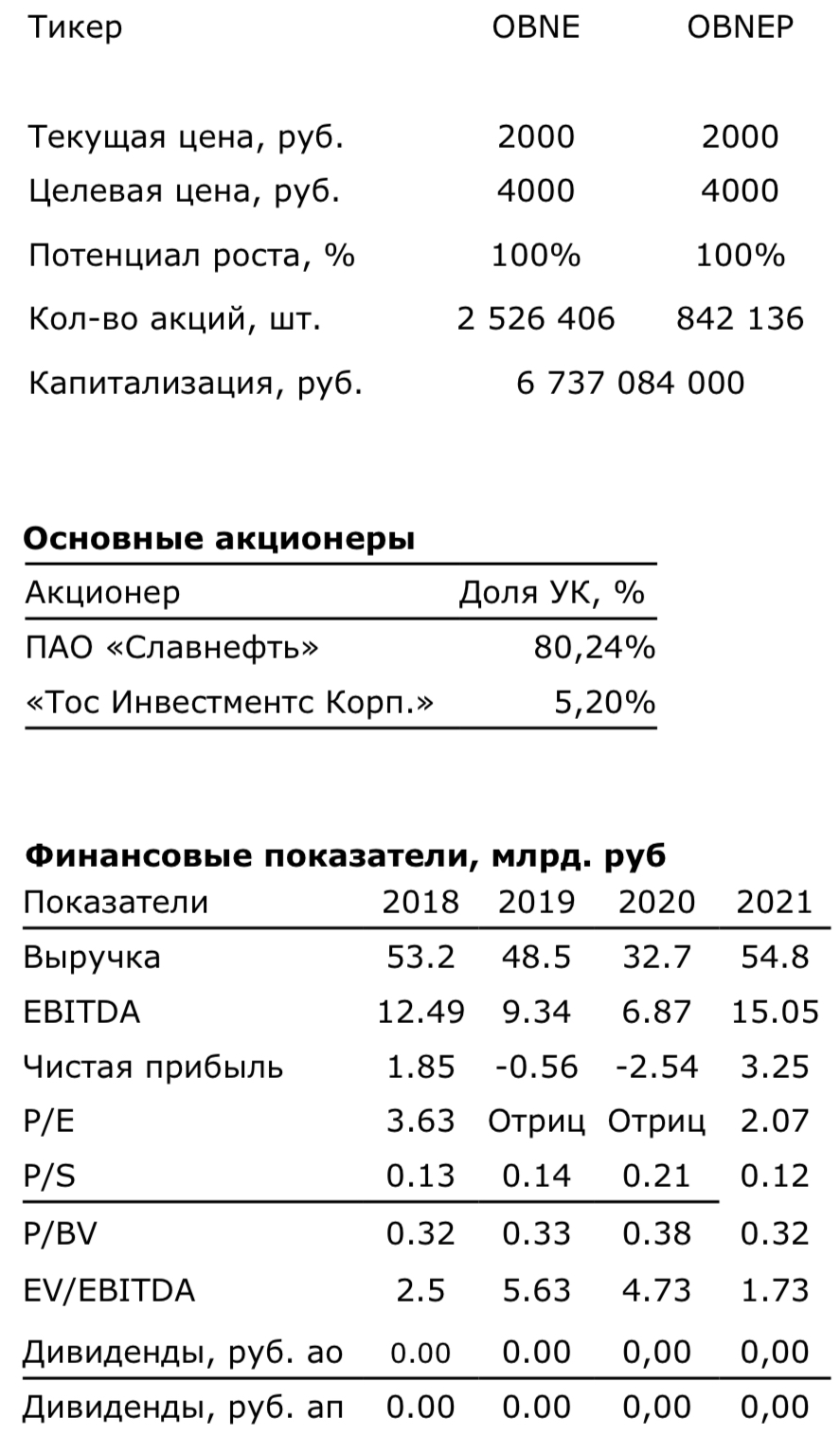

Приобретение акций Обьнефтегазгеологии – хороший вариант диверсифицировать инвестиции в нефтегазовый сектор РФ по экстремально низким мультипликаторам. По отчётности за 2021 год вся компания оценивается в две годовые прибыли (P/E=2), EV/EBITDA=1,73, P/BV=0,32. К тому же, с начала 2023 года биржевые дочерние структуры Славнефти – Славнефть-Ярославнефтеоргсинтез и Славнефть-Мегионнефтегаз продемонстрировали рост капитализации на 20-60% (в пике рост достигал 50- 70%), а по мультипликаторам Обьнефтегазгеология дешевле биржевых бенчмарков в 3-4 раз.

Операционно Обьнефтегазгеология выглядит стабильно, несмотря на постепенное падение добычи углеводородов. Финансовой целью компании является гашение существенного долга. За 2021 год чистый долг сократился на 25%, а за два года снизился вдвое, но все еще составляет внушительные 19,3 млрд. руб. Последние годы конъюнктура в нефтегазовом секторе остается очень волатильной, поэтому мы предполагаем, что столь стремительная динамика снижения долга не сохранится в ближайшее время.

Таким образом, основной причиной для приобретения акций Обьнефтегазгеология мы считаем существенный дисконт к сестринским компаниям холдинга и другим компаниям отрасли, а основным драйвером для раскрытия стоимости мы видим снижением долговой нагрузки на горизонте 3 лет. Целевой ценой в краткосрочной перспективе мы считаем уровень 4000 руб. за обыкновенную/ привилегированную акцию, а потенциал роста составляет 100%. При такой цене мультипликаторы Обьнефтегазгеологии приблизятся к биржевым аналогам из структуры Славнефти, что воспринимается рынком как справедливый уровень.

В краткосрочной перспективе Обьнефтегазгеология имеет такие же проблемы, как и другие нефтяные компании России – это снижение цен на реализуемую продукцию, добровольное ограничение объемов добычи и сложности с сервисным обслуживанием операционной деятельности.

Компания долгие годы не выплачивает дивиденды и, вероятно, эта ситуация не изменится как минимум до погашения долга. Для понимания, если бы Обьнефтегазгеология выплатила бы дивиденды за 2021 год в соответствии с Уставом (1% ЧП на дивиденды по привилегированным акциям), то они составили бы 0/38,57 руб. на ао/ап. Если бы на компанию распространялось распоряжение Правительства о выплате дивидендов всеми госкомпаниями и их дочерними обществами, то выплата могла составить 482 руб. на ао/ап.

Акционерная структура Обьнефтегазгеологии выглядит подходящей для консолидации. Славнефть имела шансы на проведение IPO, в преддверии которого выглядело бы целесообразным консолидировать дочерние структуры, но считаем такое событие маловероятным на среднесрочном горизонте.