Северсталь: весь денежный поток идет акционерам

Компания “Северсталь” с 2010 года выплачивает ежеквартально дивиденды. Совет директоров, на состоявшемся 18 июля текущего года заседании рекомендовал их значение по итогам 2 квартала 2018 года в размере 45,94 руб. на акцию. При такой величине квартальных выплат, нетрудно предсказать годовую доходность на уровне 10%. Это очень хороший показатель и спрос на бумаги сохраняется благодаря этому фактору. Поэтому попробуем разобраться, на сколько интересны акции компании для добавления в среднесрочный инвестиционный портфель и есть ли еще потенциал.

Операционные показатели

19 июля текущего года компания раскрыла операционные результаты 2 квартала и первого полугодия 2018 года. По итогам 2 квартала 2018 года объем производства чугуна снизился на 3,75% по отношению к 1 кварталу текущего года и составил 2 259 тыс. тонн. Данное снижение было вызвано, по данным компании, ремонтными работами. В результате меньшего объема работ по техобслуживанию и сокращения времени простоев ДП объем производства чугуна в первом полугодии 2018 года увеличился на 0,52% по отношению к аналогичному периоду прошлого года.

Производство стали во втором квартале 2018 года сократилось на 1,05% по отношению к первому кварталу 2018 года. По итогам первого полугодия 2018 года производство стали выросло на 5,95% по отношению к аналогичному периоду прошлого года и составило 6 034 тыс. тонн, за счет повышения эффективности производства стали после запуска установки “печь-ковш №2” в июле 2017 года и увеличения объемов производства на сортовом заводе Балаково.

Консолидированные продажи стальной продукции во 2 квартале 2018 года сохранились на уровне первого квартала текущего года и составили 2 844 тыс. тонн. Доля продаж на внутренних рынках увеличилась до 64%. По итогам 1 полугодия 2018 года консолидированные продажи стальной продукции увеличились на 8,08% по отношению к аналогичному периоду прошлого года и составили 5 708 тыс. тонн. Средние цены реализации большей части стальной продукции в первом полугодии увеличились на 4-22%.

За счет роста средних цен реализации стальной продукции, стабильный спрос на внутреннем и внешних рынках, а также за счет реализации программ повышения эффективности, нацеленные на снижение расхода сырья компания “Северсталь” продолжает стабильно показывать сильные операционные результаты, что позитивно отражается на финансовых результатах компании.

Финансовые показатели

В середине июля текущего года компания раскрыла финансовые результаты по МСФО за первое полугодие и 2 квартал 2018 года. Выручка компании по итогам первого квартала 2018 года увеличилась на 3,96% по отношению к 1 кварталу 2018 года, в основном за счет роста объемов реализации во втором квартале текущего года дивизиона “Северсталь Ресурс”. По итогам первого полугодия 2018 года компания показала существенный рост выручки на 19,85% по отношению к аналогичному периоду прошлого года, в основном за счет высоких цен на рынке стали и сырья в текущем году, а также увеличения объема продаж стали.

Долговая нагрузка сокращается с 2013 года, общий долг компании по итогам первого полугодия 2018 года сократился на 564 млн. $ по отношению к итогам 2017 года и составил 1 529 млн. $. В первом полугодии 2018 года чистый долг достиг минимальных значений с 2007 года и составил 153 млн. $. Долг компании представлен Еврооблигациями со сроками погашения в 2021, 2022 годах. Мультипликатор Net Debt /EBITDA остается на комфортном уровне и составляет 0,05.

Пока соотношение Net Debt /EBITDA держится в пределах 0,50, компания может направлять на дивиденды весь денежный поток для акционеров.

Свободный денежный поток для инвесторов имеет ключевое значение, ввиду снижения чистого оборотного капитала он значительно вырос и составил 598 млн. $. Дивиденды объявленные по итогам 2 квартала текущего года с 2014 года стали рекордными.

Дивиденды

По итогам текущего года дивиденды в годовом выражении могут стать рекордными и принести своим акционерам более 10% дивидендной доходности. Совет директоров, на состоявшемся 18 июля текущего года заседании рекомендовал дивиденды по итогам 2 квартала 2018 года в размере 45,94 руб. на акцию. Дата закрытия реестра под дивиденды 25 сентября 2018 года, чтобы попасть в реестр и получить право на получение дивидендов, необходимо купить акции за два торговых дня до даты закрытия реестра по режиму Т+2. Дивидендная доходность при текущей цене на акции компании составляет 4,50%. Вся квартальная динамика дивидендных выплат представлена ниже в таблице.

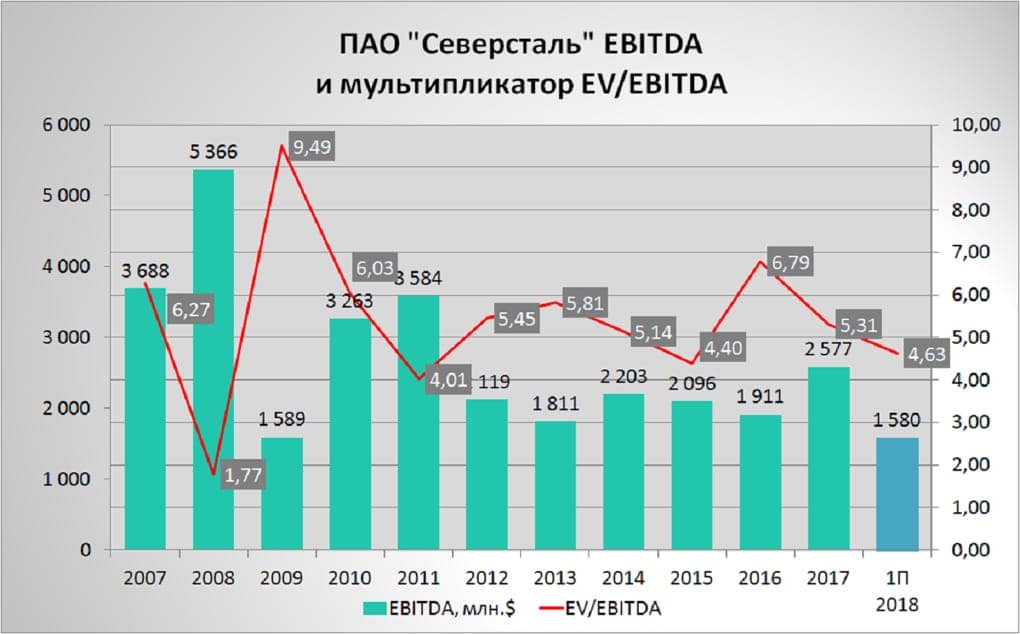

Учитывая ежеквартальные дивидендные выплаты, можно использовать спекулятивные стратегии, направленные на получении прибыли в виде размера поступившего дивиденда. В этих стратегиях важное значение имеет сколько времени потребуется бумаге для закрытия своего дивидендного ценового разрыва (дивидендного гэпа). Статистика показывает, что бумага закрывает свой ценовой разрыв за 31 день (среднее значение с 3 кв. 2010 года), это могло бы принести среднедневную доходность в размере 0,27%. Однако, ценовой разрыв по итогам выплаты дивидендов по итогам 3 квартала 2016 года закрывался 477 дня, акции компании были тогда на максимальных значениях, а значение показателя EV/EBIDTA был выше 6,50.

Основной вывод

Акции компании “Северсталь” находятся на максимальных значениях, но все равно выглядят привлекательно для среднесрочных и долгосрочных инвестиций и имеют потенциал к росту. Компания продолжает фокусироваться на инновациях и повышении операционной эффективности, обеспечивая высокую доходность для своих акционеров. На фоне высоких дивидендных выплат выглядит привлекательно для доходного инвестора. Учитывая, низкое значение показателя EV/ EBITDA на уровне 4,63 годовых и соотношение Net Debt /EBITDA ниже 0,50, на наш взгляд, потенциал роста акций сохраняется. Потенциал оцениваем в 12-15% (целевой уровень 1140-1180 рублей), срок реализации инвестиции 5 месяцев.

Согласно представленной выше статистике по закрытию дивидендных ценовых разрывов, на наш взгляд, можно покупать акции компании и перед самой дивидендной отсечкой, используя спекулятивные стратегии, с целью извлечения прибыли в виде размера дивиденда. Ценовой разрыв будет закрыт в ближайшее время после отсечки, учитывая сильные финансовые показатели на фоне высоких цен на рынке стали и сырья в текущем году и ослабления рубля по отношению к доллару США. Однако, при формировании доли на бумагу в инвестиционном портфеле необходимо учитывать сохранение риска давления на акции на опасениях в отношении возможных санкций со стороны США и риска снижения цен на сталь в будущем, поэтому рекомендуемая доля на бумагу не более 10% от общего портфеля.