В Петропавловске-Камчатском полночь (то есть 12 фунтов за ГДР)

Обновление от 31.10.19: целевая цена и горизонт идеи повышены. Отразили в параметрах идеи.

Мы пересмотрели горизонт инвестиций по нашей идее от 11 сентября для ГДР Petropavlovsk с конца 2019 г. на конец 2020 г. и повысили прогнозную стоимость ГДР компании с £0,12 на конец 2019 г. до £0,16 на конец 2020 г. Наша новая прогнозная цена предполагает 63%-ную премию к текущей рыночной цене в горизонте года.

В последнее время компания подверглась трансформации, закончив масштабную программу капитальных вложений и ввода новых мощностей, что положительно сказалось на объеме ее производства и продаж (за счет увеличения переработки сторонней руды и повышения производственной маржи), способствует увеличению выручки и снижению затрат, уменьшению долговой нагрузки. Кроме того, Petropavlovsk – одно из пяти крупнейших золотодобывающих предприятий в России, и всецело выигрывает от растущих цен на рынке золота наряду с другими золотодобывающими производителями. Более подробно об этом мы писали в нашем обзоре от 11 сентября.

Мы также хотели бы обратить внимание на тот факт, что в последнее время два крупных акционера вошли в капитал компании (Fortiana Holdings, принадлежащая Владиславу Свиблову, приобрела 4,6% и Prosperity fund – 3%), что свидетельствует об их уверенности в перспективах среднесрочного развития компании. Основным препятствием для роста акционерной стоимости Petropavlovsk, на наш взгляд, является низкая ликвидность ее акций.

Торговая идея: покупка ГДР и облигаций Petropavlovsk

- Дата открытия: 11.09.2019

- Цена открытия ГДР: £0,10

- Целевой уровень ГДР: £0,12 до конца 2019

- Целевой уровень Petropavlovsk 22’: 105% (6,2% доходность к погашению)

Мы предлагаем акции и облигации Petropavlovsk в качестве инвестиционной идеи на среднесрочную перспективу.

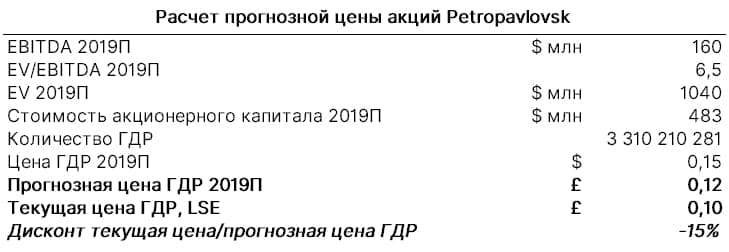

Согласно нашей оценке, потенциальный рост стоимости депозитарных расписок Petropavlovsk составляет около 15% к концу 2019 г., до £0,12/ГДР, исходя из показателей EV/EBITDA за 2019П сопоставимых компаний с дисконтом около 25%, а также нашего прогноза EBITDA компании на 2019 г. на уровне $160 млн. Для облигаций Petropavlovsk 22’ с купоном 8,125% потенциал роста в цене составляет дополнительные 5% до 105%, или 6,2% доходность к погашению.

10 сентября компания опубликовала сильные финансовые результаты за первое полугодие 2019 г. Кроме того, менеджмент компании впервые за долгое время организовал презентацию для инвесторов и аналитиков в Лондоне, общее ощущение от которой крайне позитивное.

Мы выделили следующие ключевые факторы роста стоимости компании:

Смена основного акционера (в июле 22,4% акций Petropavlovsk купил Роман Троценко) и возвращение части предыдущей руководящей команды;

Улучшение корпоративной политики по отношению к инвесторам (отдельно обозначено менеджментом) и повышение прозрачности деятельности;

Реструктуризация долга и снижение долговой нагрузки; повышение кредитного рейтинга компании агентствами Fitch и S&P;

Ввод в эксплуатацию новых производственных и перерабатывающих мощностей, который способствует оптимизации затрат, капитальных вложений и увеличению операционных показателей.

Улучшение финансовых и операционных показателей

Выручка Petropavlovsk в 1П19 выросла на 13%, до $305 млн, EBITDA – на 37%, до $83 млн (рентабельность EBITDA – с 22% до 27%). Petropavlovsk в 1П19 получил $13,5 млн чистой прибыли по МСФО против убытка в $39,9 млн годом ранее.

Ввод новых мощностей (флотационный комбинат на Маломыре, автоклавный комплекс на Покровском АГК, флотационные мощности на ГГМК «Пионер») уже позволил оптимизировать производственные затраты компании (снизились с $899/унция, до $841/унция в 1П19 по сравнению с 1П18) и будет способствовать их снижению в будущем. Кроме того, ввод новых мощностей также положительно сказался на снижении капитальных затрат (-33% в 1П19 по сравнению с 1П18) и улучшении операционных показателей (продажи золота выросли на 12% в 1П19). Компания планирует увеличить в этом году производство и продажу золота на 22–35%, до 450–500 тыс. унций, за счет запуска нового автоклава для извлечения металла из концентрата.

Petropavlovsk выигрывает от растущих цен на золото (находятся на шестилетнем максимуме около $1500/унция), что должно положительно сказаться на его финансовых результатах за 2П19.

Снижение долговой нагрузки

Долговая нагрузка составляет около 3х чистый долг/EBITDA. Прогноз менеджмента – снижение показателя до 2х в течение ближайших двух-трех лет.

Fitch пересмотрел кредитный рейтинг Petropavlovsk в августе 2019 г.: с ССС, до В-, присвоив ему позитивный прогноз. Повышение прогноза S&P ожидается до конца 2019 г. (сейчас он на уровне В- с негативным прогнозом).

Дальнейшая реструктуризация долга IRC и потенциальная продажа 31% его акций стратегическому инвестору могут способствовать росту стоимости Petropavlovsk. Стоимость 31% IRC на Гонконгской фондовой бирже составляет около $36 млн. При этом Petropavlovsk является гарантом по долгу IRC в размере $160 млн, что составляет около 30% всего чистого долга Petropavlovsk.